BTC 现货 ETF 与 CME 天量空头持仓之间的微妙关系

作者:Crypto_Painter 来源:X,@CryptoPainter_X

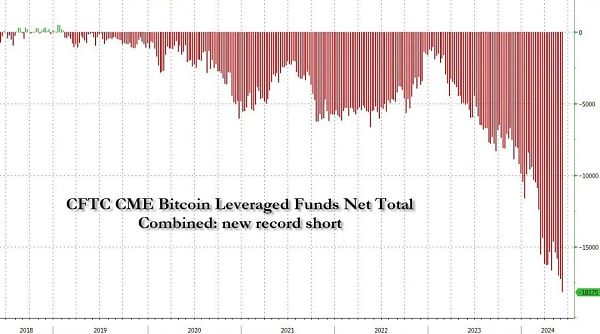

最近整个市场出现了一丝恐慌的情绪,很大原因上与 CME 的天量空头持仓有关,作为一个币圈老韭菜,依稀记得当年 CME 正式上线 BTC 期货交易时,刚好终结了 2017 年的史诗级大牛!

因此,研究 CME 的这些天量空单意义非凡!

首先,介绍一下背景:

CME 指的是芝加哥期货交易所,它于 2017 年底上线了 BTC 的期货交易,商品代码为:【BTC1!】,随后大量华尔街机构资本与专业交易者进入 BTC 市场,给正在进行中的疯牛当头一棒,使得 BTC 进入了长达 4 年的熊市;

随着传统资金越来越多进入到 BTC 市场,CME 所主要服务的机构交易者(对冲基金)与专业交易员开始越来越多的参与到 BTC 的期货交易中;

在此期间,CME 的期货持仓量越来越大,并在去年成功的超越了币安,成为了 BTC 期货市场中的老大,截止目前,CME 的 BTC 期货总持仓量达到了 150800 枚 BTC,约合 100 亿美元,占据了 BTC 全部期货交易市场 28.75% 的份额;

因此,毫不夸张的说,当下的 BTC 的期货市场不是由传统币圈交易所及散户所控制的,而是已经落入美国专业机构交易者手中了。

随着最近越来越多的人发现,CME 的空头持仓不仅大幅增加,而且近日已经突破历史新高,仍在不断上升中,截止当下我正在写这篇文章时,CME 的空头持仓量已达到 58 亿美元,看趋势仍未出现明显放缓;

这是否说明华尔街的精英资本们正在大举做空 BTC,并完全不看好 BTC 这轮牛市的未来表现呢?

单纯看数据的话,确实如此,更何况 BTC 从未出现过在牛市中突破历史新高后还维持震荡超过 3 个月的情况,一切迹象都表明,这些大资金可能在赌这轮 BTC 的牛市远不及预期。

现实真的如此吗?

接下来我来为你解释这些天量空头持仓究竟从何而来,我们到底应不应该感到恐惧?以及这对于牛市究竟有何影响?

首先,如果你经常查看 CME 的价格,就会发现一个有趣的特点,BTC1! 这个期货交易对的价格,几乎永远高出 Coinbase 现货价格至少几百刀的区间,这很好理解,因为 CME 的 BTC 期货是按月到期交割,相当于传统币圈交易所里当月的掉期合约;

因此在当市场情绪看多的时候,我们就能看到掉期合约往往会出现不同程度的溢价,比如牛市中次季度合约的溢价往往非常高。

如果我们用 CME 的 BTC 期货价格减去 Coinbase 的现货价格(它们都是 USD 交易对),就能得到如下这张图表:

橙色的曲线为 BTC 价格在 4h 级别上的走势,而灰色的曲线为 CME 期货价格相对于 CB 现货价格的溢价;

能够清楚看到,CME 的期货溢价随着每个月的合约展期(自动移仓到下个月合约),其溢价水平呈现一个规律性的波动,这与币圈传统交易所的掉期合约溢价类似,它们会在合约生成时出现较高的溢价,而在合约即将到期时,溢价逐渐被磨平;

正是有了这种规律,我们才能够进行一定程度上的期现套利,举个简单的例子,当 CEX 交易所的季度合约生成后,如果市场刚好经过一段大牛行情后,其溢价已经达到了 2~3%,那么我们就可以拿出 200 万美元,分别买入 100 万美元现货,同时在季度合约上开出 100 万美元空单;

这期间价格不论如何波动,空单都几乎不会爆仓,只要等到季度合约到期前,溢价逐步被磨平,就可以无风险获得 100 万美元下的 2% 稳定收益了,也就是 2 万美元。

不要小看了这点收益,对于大资金来说,这是几乎无风险的高额回报!

简单算一笔帐的话,CME 平均每月生成一次新的合约,自 2023 年起,其平均溢价在 1.2%,考虑到这种操作的手续费,就按 1% 算吧,那就是一年下来,每个月固定 1% 的无风险套利机会。

按照一年 12 次算,差不多是 12.7% 的无风险年化收益,这已经吊打美国大部分货币基金的收益率了,更别说把这些钱存到银行吃利息了。

因此,目前来看,CME 的期货合约是一个天然的套利场所,但还有一个问题,期货可以在 CME 开,但现货从哪里买呢?

CME 服务的都是专业机构或大资金,这些客户没有办法像我们一样开个 CEX 交易所账户就能交易了,他们的钱大部分也是 LP 的,所以必须找到一个合规、合法购买 BTC 现货的渠道。

锵锵!你说巧不巧,BTC 的现货 ETF 通过咯!

至此,完成了闭环,对冲基金或机构在美股 ETF 上进行大量买入,同时在 CME 开出等量空单,每个月做一次无风险固定套利,实现最低年化 12.7% 的稳定收益。

这套论据听起来非常自然且合理,但我们不能光靠嘴说,还要用数据验证,美国的机构投资者们到底有没有通过 ETF 和 CME 进行套利?

如下图所示:

我在图表上标注出来了自 ETF 通过以来 CME 的期货溢价极低时段,而下面的副图指标为我自己写的 BTC 现货 ETF 净流入柱状图;

你可以明显地看到,每当 CME 期货溢价开始明显缩水,不到 200 刀时,ETF 的净流入也会随之减少,而当 CME 生成新的当月合约后,ETF 在新合约开始交易的第一个周一就会出现大量的净流入。

这可以从一定程度上说明,ETF 净流入资金中有相当比例的一部分资金不是单纯的购买 BTC,而是用于对冲接下来在 CME 要开的高溢价空单;

这个时候你可以翻到上面再看一下那张统计 CME 期货空头持仓量的数据图,你会发现,CME 的空头持仓量真正开始暴涨 50% 的时间刚好就是 2024 年的 1 月以后。

而 BTC 的现货 ETF,刚好也是在 2024 年 1 月以后开始正式交易!

因此,根据以上不太完整的数据论证,我们可以得出以下研究结论:

1. CME 的天量空头持仓,很可能有不少空单都是用于对冲现货 ETF 而出现的,因此其实际的净空头持仓应该远远不到当前 58 亿美元,我们也没必要因为这个数据而感到恐慌;

2. ETF 截至目前 151 亿美元的净流入,很可能有相当一部分资金是处于对冲状态下的,这刚好解释了为何 6 月初出现的历史第二高 ETF 单日净流入(8.86 亿美元)以及那一整周的 ETF 净流入都没有让 BTC 的价格出现明显的突破;

3. CME 的空头持仓虽然水分很大,但在 ETF 通过前,就已经出现了明显的涨幅,在经历后续牛市从 40000 美元涨至 70000 美元的行情中也没有出现大幅清算,这说明美国机构投资者中很可能还是有坚定看空 BTC 的资金存在的,我们也不能因此掉以轻心;

4. 对于 ETF 的每日净流入数据需要有一个新的认知了,净流入资金对市场价格的影响也许不一定就是正相关,还有可能出现负相关(ETF 大额买入,BTC 价格下跌);

5. 考虑一个特殊的情况,当未来某一天 CME 的期货溢价被这群套利系统吃干净后,没有潜在的套利空间时,我们就会看到 CME 的空单持仓量出现大幅减小,与之对应的就是 ETF 的大额净流出,如果这种情况出现,不要太过惊慌,这单纯属于流动资金撤离 BTC 市场,去寻找新的套利机会罢了。

6. 最后的思考,期货市场的溢价来自哪里?羊毛是否真的出在羊身上?之后我也许会再对此进行新的研究。

好了,以上就是本次的研究汇总,这期内容偏向市场研究,没有很明确的方向性指引,所以不能对交易起到太大帮助,但是对于理解市场逻辑还是很有帮助的,毕竟当我看到 CME 的天量空单时,也有点害怕,甚至回忆起了 2017 年~2018 年的长期熊市。。。

那段熊市可比今天的震荡行情要恶心多了,不过还好,目前来看,BTC 确实是受到了传统资本的青睐,说难听一点,对冲基金愿意来这个市场套利,本质上就是一种认可,虽然钱是我们散户们出的。

更多新闻 현물 숏

- 5月 21, 2024 8:20 早上분석 "ETH 현물 ETF 승인 기대감 상승에 숏 포지션 청산액 급증"크립토퀀트 수석 애널리스트 줄리오 모레노(Julio Moreno)가 X를 통해 "미국 증권거래위원회(SEC)가 이더리움(ETH) 현물 ETF 출시를 승인할 것이라는 기대감이 확산되며, 지난밤 비트코인과 이더리움 숏 포지션 청산액이 급증했다"고 분석했다. 이어 그는 "현재 매수세가 시장 주도권을 잡고 있다"고 덧붙였다.

- 5月 16, 2024 2:35 下午BONK短时逼近0.000026 USDT,ZETA短时突破1.76 USDTOKX 行情显示,BONK 短时逼近 0.000026 USDT,现报 0.00002593 USDT,24H 涨幅为 8.48%。 ZETA 短时突破 1.76 USDT,现报 1.6988 USDT,24H 涨幅为 10.78%。 消息面上,Bithumb 将于 5 月 16 日在韩元市场上线 Bonk(BONK)、Zeta Chain(ZETA),BONK 交易开放时间为 17 时,ZETA 交易开放时间为 18 时。

- 4月 19, 2024 7:20 晚上밸러, 숏스팟 비트코인 ETP 출시암호화폐 네이티브 테크놀로지스의 자회사이자 ETP 상품 발행사인 밸러(Valour)가 숏스팟 비트코인 ETP의 출시를 발표했다고 보도했다. 이 ETP는 비트코인의 가격 성과를 역으로 추적하는 금융상품이다. 투자자들은 비트코인 가격 하락으로 이익을 얻을 수 있다. 헤지를 통해 이익을 얻을 수도 있다. 테더, USDT를 톤(TON) 네트워크로 확장 인투더블록 : 유통량 0.1% 이상 보유 고래들, 어제 19760 BTC 매수 암호화폐 청산, 사전 ... source: https://coincode.kr/17243

- 3月 27, 2024 11:13 上午비트코인은 대규모 숏스퀴즈를 맞이할 수도 있다비트코인이 7만달러대를 맴돌면서 하락 추세가 줄어들고 상승 속도가 빨라지면서 공매도자(short)들이 부담을 느끼고 있다는 분석이 나온다. 이를 27일 코인텔레그래프가 전했다. 트레이딩 소식통인 고베이시 레터는 3월 26일 X 포스트에서 “비트코인은 대규모 숏스퀴즈를 설정하고 있을 수 있다”고 전했다. ※ 숏스퀴즈 : 공매도를 한 투자자가 가격이 오를 것으로 예상되면 손실을 줄이기 위해 다시 매수하는 것을 뜻한다. 그 결과 가격의 ... source: https://coincode.kr/15006

- 11月 02, 2023 8:46 晚上프로쉐어스, 이더리움 숏 ETF 출시프로쉐어스가 이더리움 숏 ETF인 '프로쉐어스 숏 이더리움 전략 ETF'를 출시했다고 로이터가 전했다. 이 ETF는 CME 이더리움 선물 인덱스의 일일 지표와 상반된 수치가 나오도록 설계됐다. 즉, CME 이더리움 선물 가격이 떨어질 때 해당 ETF 가격은 올라가는 하락 베팅 상품이다. 앞서 프로쉐어스는 비트코인 숏 ETF(티커 BITI)를 출시한 바 있다.

- 10月 26, 2023 7:54 晚上0xSifu平仓约800万美元ETH空头头寸,仍持有1449万美元空单链上数据显示,Frog Nation的前首席财务官0xSifu平仓约800万美元ETH空头头寸,仍持有1449万美元空单,未实现亏损达127万美元,清算价格为2017.92 USDT。 此前消息,今日早些时候0xSifu分两笔交易补充了近150万美元的保证金,并增加了100万美元的空头仓位。当时其仓位规模为2259万美元,清算价格上升至2009.05美元。

- 10月 24, 2023 11:46 中午수도스왑 '수도숏' 공개...NFT 공매도 가능NFT AMM 프로토콜 수도스왑이 NFT 숏 포지션을 취할 수 있는 수도숏(sudoshort)을 공개했다. 숏 기능 외 풀 LP 수익률 증대, 오라클 의존도 최소화 등이 특징이다.

- 10月 24, 2023 10:49 上午분석 "숏 커버링, 이번 BTC 랠리 촉발"크립토퀀트 리서치 총괄 훌리오 모레노(Julio Moreno)가 자신의 X(구 트위터)를 통해 "이번 비트코인 상승 랠리는 대부분 숏 커버링(공매도한 암호화폐를 되갚기 위해 되사는 행위)으로 촉진됐다. BTC 선물 미결제 약정은 가격이 31,000 달러를 돌파하며 급감했고, 랠리 직전 주요 거래소 선물 펀딩비는 마이너스를 기록했다"고 전했다.

- 10月 23, 2023 12:42 下午분석 "'현물 ETF 승인' 가짜뉴스 이후 BTC 상승세, 숏 청산 영향"암호화폐 애널리스트이자 코인니스 오리지널 콘텐츠 기고자 '댄'(Dan)이 X(구 트위터)를 통해 "코인텔레그래프발 '비트코인 현물 ETF 승인' 가짜뉴스 사태 이후 비트코인이 강세를 나타내며 30,000 달러선을 탈환했다. 이는 비록 가짜뉴스였지만 당시 BTC가 30,000 달러를 일시 회복하며 대규모 숏(공매도) 포지션을 청산시켜 매물대 저항 테스트를 가능케 만든 영향"이라고 진단했다. 이어 그는 "가짜뉴스 사태 이후 BTC는 뚜렷한 저항 없이 30,000 달러선을 탈환했으며, 이번주 주봉 마감이 관전 포인트가 될 것"이라며 "참고로 올 하반기 들어 BTC는 두 차례 30,000 달러선을 회복했으며, 앞선 두 차례 모두 조정이 뒤따랐다"고 덧붙였다.

![image [专题] CRV多头与空头的生死战](jpg/166ec4906881a50abb4ed40a5faf6494.jpg)