日銀による630億ドルの米国債売却は、猛烈な強気相場を引き起こすか?

著者:アーサー・ヘイズ(BitMEX共同創設者)、編集:トン・デン(Golden Finance)

キム・スタンリー・ロビンソンの三部作の一作目、『Red Mars』を読み終えたところだ。この本の登場人物の一人である日本人科学者のヒロ子・アイは、火星の入植者たちの手に負えない状況に言及するとき、しばしば「まさか」と言う。

この「短いエッセイ」のタイトルを考えているときに、このフレーズが思い浮かんだ。この短いエッセイは、アメリカの金融政策による統治の犠牲になった日本の銀行に焦点を当てる。これらの銀行は何をしたのか?円預金から多額の利益を得るためにドル円キャリートレードを行った。彼らは国内の高齢の預金者から借り入れ、日本中を見回して「安全な」国債や社債の利回りがすべてゼロに近いことを発見し、米国債(UST)市場を通じて米国政府に融資する方が資本の有効活用につながると結論づけた。為替ヘッジは何%ポイントも高くなる。

しかしその後、インフレが米国を襲うと、連邦準備制度理事会(FRB)は行動を起こさなければならなかった。FRBは1980年代以来最速のペースで金利を引き上げた。その結果、USTを保有する人々にとっては悪いニュースとなった。2021年から2023年にかけて、利回りの上昇は1812年戦争以来最悪の債券ローテーションをもたらした。どうなるべきか!

2023年3月、米国で金融システムの根底を貫く最初の銀行災害が発生した。2週間足らずの間に3つの大手銀行が破綻し、連邦準備制度理事会(FRB)は米国の銀行や外国銀行の米国支店のバランスシートに保有されているすべてのUSTを全面的に支援することになりました。予想通り、ビットコインは救済発表後の数ヶ月で急騰した。

2023年3月12日に救済措置が発表されて以来、ビットコインは200%以上上昇した。

およそ4兆ドルの救済措置(これは米国の銀行のバランスシートに保有されているUSTと住宅ローン担保証券の総額の私の見積もりです)を一本化するために、今年3月、FRBは割引窓口の利用はもはや致命的ではないと発表しました。マイナス・エクイティの「安全な」国債によって生じたバランスシートのトリッキーな穴を埋めるために、現金の迅速な注入を必要とする金融機関は、直ちにこの窓口を利用すべきである。自国通貨を切り下げ、人間の労働の尊厳を蹂躙することで、銀行システムが救済されることが避けられなくなったとき、私たちは何と言うのだろうか?どうすべきか!

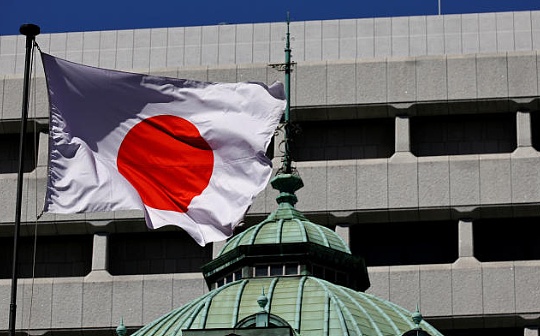

FRBは米国の金融機関に対しては正しいことをしているが、2020年から2021年にかけて、世界の通貨が高騰しているにもかかわらず、USTを大量に購入している外国人についてはどうだろうか?FRBに最もヤラレそうなバランスシートを持つ国の銀行はどこか?もちろん、日本の銀行システムだ。

預金残高ランキング5位の日本銀行が、なぜ630億ドル相当の外債(その多くは米国債)を売却するのかがわかった。

「欧米の金利上昇と債券価格の下落は、ファーマーズ・アンド・ライブランド中央金庫(ゴールドファイナンス注:ファーマーズ・アンド・ライブランド中央金庫は、ニューヨーク、ロンドン、シンガポールの海外支店を通じて債券、証券化商品、株式、未公開株、不動産に投資する日本の協同組合銀行である)の債券、証券化商品、株式、未公開株、不動産の価値を引き下げた。過去に購入した高値(低利回り)の外国債券の価値が帳簿上の損失を拡大させた。"

農林中央金庫「農中」が最初に屈服し、国債を売却しなければならないと発表した。以下に説明するように、他のすべての銀行も同じ取引を行っている。外交問題評議会(Council on Foreign Relations)は、日本の商業銀行が巨額の国債を売却する可能性がある。

国際通貨基金(IMF)の協調ポートフォリオ調査によると、日本の商業銀行は2022年までに約8,500億ドルの外国債券を保有している。その内訳は、米国債が約4,500億ドル、フランス債が約750億ドルで、他のユーロ圏の主要国が発行する債券の保有額をはるかに上回る数字となっている。

なぜこれが重要なのか?イエレン議長がこれらの国債を公開市場で売却し、米国債の利回りを急上昇させることを許さないからだ。イエレン議長は日本銀行(BOJ)に、自らが監督する日本銀行からこれらの債券を購入するよう要請する。日銀はその後、連邦準備制度理事会(FRB)が2020年3月に設立した対外・国際通貨当局(FIMA)レポ制度を利用する。FIMAレポ制度は、中央銀行のメンバーがUSTを質入れし、新たに印刷されたドル紙幣を一晩で受け取ることを可能にする。

FIMAレポ取引の増加は、世界の通貨市場における米ドルの流動性の増加を示しています。これがビットコインや暗号通貨にとって何を意味するかは、皆さんご存知の通りです・・・・・・だからこそ、私は読者の皆さんに、秘密の資金印刷のもう一つの手段を警告する必要があると思うのです。私はアトランタ連銀の「オフショア・ダラーと米国の政策」というタイトルの辛口のレポートを読み、イエレン議長がいかにこれらの債券が公開市場に入るのを妨げているかに気づいた。

なぜ今なのか?

FRBが2022年3月以降の政策金利引き上げを示唆したため、USTは2021年末に暴落し始めた。もう2年以上経過している。なぜ日本の銀行が2年間の苦しみの後に損失を出すのだろうか?もうひとつの不思議な事実は、耳を傾けるべきエコノミストのコンセンサスである。したがって、FRBは利下げまであと数回の会合しかない。利下げは債券価格を押し上げるだろう。繰り返すが、「賢い」エコノミストたちが皆、緩和が近づいていると言うのなら、なぜ今売るのか?

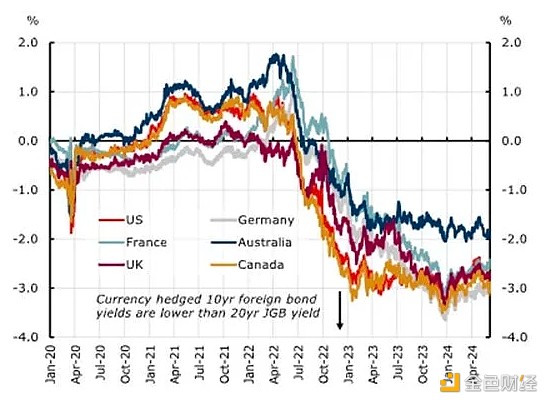

野中の為替ヘッジのためのUST購入が、わずかなプラススプレッドから大きなマイナススプレッドになったからだ。 2023年まではドル円の為替差は無視されていた。その後、FRBと日銀は逆行して利上げに踏み切り、日銀は-0.1%に据え置いた。スプレッドが拡大するにつれ、USTでドルエクスポージャーをヘッジするコストが、提供される高い利回りを上回った。

その仕組みはこうだ。 野中は円預金を持つ日本の銀行である。より高い利回りのUSTを買いたい場合、債券の代金をドルで支払わなければならない。 野中はその債券を買うために、今日、円を売ってドルを買う。これはスポット市場で行われる。もしこれだけで、今から債券の満期までの間に円高になれば、野中は米ドルを売って円に戻すときに損をすることになる。例えば、今日ドルを100円で買って、明日99円で売ると、ドル安円高になる。そこで野中は、このリスクをヘッジするために米ドルを売り、日本円を買う(通常は3ヶ月フォワード)。債券が満期を迎えるまで、3カ月ごとにロール・フォワードする。

通常、3m先が最も流動性が高い。そのため、野中のような銀行は10年物の通貨購入をヘッジするために3mフォワードのローリングを使っている。

FRBの政策金利が日銀の政策金利より高くなると、米ドル円のスプレッドは拡大し、フォワードポイントはマイナスになる。例えば、スポットUSDJPYが100で、来年のドル利回りが円より1%高い場合、USDJPYの1年フォワードは99前後で取引されるはずである。なぜなら、1万円を0%で借りて今日100ドルを買い、100ドルを預金して1%の利益を得れば、1年後には101ドルになっているからです。1ドルの金利収入を相殺するUSDJPY 1年フォワードの価格はいくらでしょうか? ~99USDJPYである。これが裁定なしの原則である。さて、私がUSTを買うためにこのようなことをしたとすると、USTは同じような満期の日本国債よりも0.5%高い利回りしかない。私はこのポジションを保有するために、実質的に0.5%のマイナススプレッドを支払っていることになる。もしそうなら、野中や他の銀行はこのような取引はしなかっただろう。

チャートに戻ると、スプレッドが拡大するにつれて、300万フォワード・ポイントが非常にマイナスになり、UST債FXは円建て日本国債を買うだけよりも円利回りに対するヘッジ効果が小さくなる。これは2022年半ば以降に見られることで、米ドルを表す赤い線はX軸の0%を下回る。円建て日本国債を購入する日本の銀行には為替リスクがないため、ヘッジ手数料を支払う理由がないことに留意してほしい。この取引を行う唯一の理由は、FXヘッジの利回りが>0%の時だけである。

野中はFTX / Alameda Polyculeの参加者よりも苦労している。2020年から2021年にかけて購入したUSTは、時価ベースで20%から30%下落する可能性が高い。加えて、為替ヘッジコストが許容できないものから5%以上に上昇している。野中がFRBが利下げをすると信じていても、0.25%の利下げではヘッジ・コストは下がらないし、債券価格を上げて出血を止めることもできない。

野中首相がUSTを新たなドルの担保にできるようなプランでは、キャッシュフローのマイナス問題は解決しない。キャッシュフローの観点から、野中を好転させることができる唯一のことは、FRBと日銀の政策金利差が大幅に縮小することである。そのため、FRBのどの制度(外国銀行の米国支店が新たに印刷したドルでUSTや住宅ローン担保証券を買い戻すことを可能にする常設レポ制度など)を使っても、この場合は何の役にも立たないだろう。

これを書いている今、私は野中首相が国債を売らないようにするために、他にどんな金融上の悪巧みができたか、頭を悩ませている。しかし前述したように、銀行が含み損を誤魔化すための既存のスキームは、ある種のローンとスワップである。野中が何らかの形で債券を所有している限り、為替リスクは残り、ヘッジしなければならない。債券を売却して初めて、野中は為替ヘッジを解除することができ、それにはコストがかかる。だからこそ、野中の経営陣は他のあらゆる選択肢を模索し、社債売却は最後の手段だと私は考えている。

イエレン議長がこの状況に憤慨している理由についてはまた説明するが、今はチャットGPTを閉じて想像力を働かせよう。これらの銀行から債券を購入し、倒産の心配なくドルの金利リスクを保管できる日本の公的機関はあるのだろうか?

それは誰でしょうか?

日本銀行だ。

Bailout Mechanism

日本銀行は、FIMAレポ・ツールを利用できる数少ない中央銀行の一つである。

日銀は、FIMAレポ・ツールを利用できる数少ない中央銀行の一つである。日銀は、出口が必要な日本の商業銀行がUSTを公開市場で売却するのではなく、日銀のバランスシートに直接債券を投棄し、市場に影響を与えることなく現在の最終取引価格を得るべきであることを穏やかに「示唆」した。キャロライン・エリソンが必要な規模の市場をバックアップできるため、市場価格ですべてのFTTトークンを捨てることができると想像してみてください。明らかに、これはFTXにはうまくいかないでしょうが、彼女はお金を印刷する機械を持つ中央銀行ではありません。彼女の資金印刷機は、顧客の資金を最大100億ドルまでしか印刷できない。一方、日銀は無制限に取引できる。

日銀は、米国債を、FIMAレポ・ツールを通じて、連邦準備制度理事会(FRB)によって空中から印刷されたドル紙幣に変える。

自由市場を避けるのは簡単だ。それは戦う価値のある自由だ!

上記の方針の意味を理解するために、いくつか質問してみましょう。

ここで誰かが損をしたに違いない。金利上昇による債券の損失は残っている。

日本の銀行は、現在の市場価格で日銀に債券を売っているため、債券の損失はまだ結晶化している。日銀は現在、USTデュレーション・リスクにさらされている。これらの債券の価格が下落すれば、日銀は含み損を被ることになる。 しかしこれは、日銀が現在数兆円の日本国債ポートフォリオで直面しているリスクと同じである。日銀は準政府機関であり、破綻することはなく、自己資本比率を遵守する必要もない。また、リスク管理部門もないため、巨額のDV01リスクのためにバリュー・アット・リスクが上昇すれば、ポジションの縮小を余儀なくされる。

FIMAレポ契約が存在する限り、日銀は毎日レポ契約をロールオーバーし、満期までUSTを保有することができる。

ドルの供給はどのように増加するのか?

レポ契約は、FRBがUSTと引き換えに日銀にドルを提供することを要求している。FRBは増刷機を使ってドルを調達する。

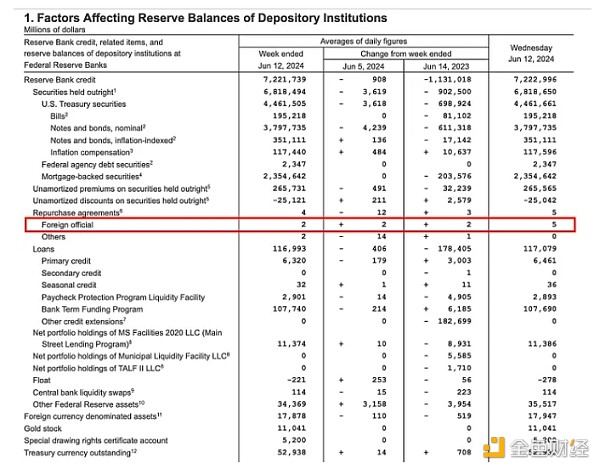

私たちはシステムに注入されたドルを週単位で監視することができる。銀行のプログラムは「レポ取引-外国公務員」である。

ご覧の通り、FIMAのリポジトリは現在非常に小さい。しかし、売りはまだ始まっていない。イエレン氏と上田日銀総裁の間で、興味深いやり取りがありそうだ。私が正しければ、この数字は上昇するだろう。

なぜ他人を助けるのか?

アメリカ人が外国人、特に英語が話せず、見た目もおかしい外国人にあまり同情的でないことはよく知られた事実だ。

潜在的な外国人嫌いに直面して、イエレン氏は救済に乗り出した。痛みを和らげるために。つまり、4500億ドル相当の米国債がすぐに市場に出回ることになる。利回りが急騰し、連邦政府への資金供給が非常に高価になるため、これは許されない。

FRB自身の言葉を借りれば、これがFIMAレポ・ツールが作られた理由である。

2020年3月。"キャッシュ・グラブ "で中央銀行が米国債を同時に売却。

そしてその代金をニューヨーク連銀のオーバーナイト現先取引に預けた。これに対してFRBは3月下旬、中央銀行へのオーバーナイトの前渡しにドルを使うことに同意すると申し出た。

ニューヨーク連銀は、担保として米国債を民間レポレートより高いレートで預かっている。

このような前渡しがあれば、中央銀行は証券の直接売却を強要することなく現金を調達できる。

財務省市場はすでに逼迫している。

2023年9月から10月を覚えているだろうか。あの2ヶ月間、USTのイールドカーブはスティープ化し、S&P500は20%下落し、10年債と30年債の利回りは5%を超えた。これを受けてイエレン議長は、FRBのリバース・レポ・プログラムから現金を流出させるため、発行した債券の大半を短期国債に転換した。これが市場に拍車をかけ、11月1日から暗号通貨を含むすべてのリスク資産の底値競争が始まった。

私は、選挙の年に、彼女のボスが「オレンジマン」の重罪の手で大敗に直面しているとき、イエレンが「民主的」義務を果たし、金融市場の惨事を避けるために利回りが低く保たれるようにすると確信している。この場合、イエレンは上田に電話し、日銀が公開市場でUSTを売ることを許さず、FIMAのレポ商品を使って供給を吸収するよう指示すればよいのだ。

Trading strategy

FRBが最終的にいつ利下げに踏み切るのか、誰もが強く注目している。しかし、FRBが次回の会合で毎回0.25%の利下げを行うと仮定すると、米ドル/円のスプレッドは+5.5%、550ベーシスポイント、つまり22回の利下げとなる。今後12ヶ月の間に1回、2回、3回、4回の利下げがあっても、スプレッドが大きく低下することはないだろう。さらに、日銀は政策金利を引き上げる意欲を示していない。日銀はせいぜい、市場公開債券購入のペースを落とす程度だろう。日本の商業銀行が為替ヘッジ付きのUSTポートフォリオを売却しなければならない理由は、まだ取り上げられていない。

だからこそ私は、エテナ・プレッジド・ドル(sUSDe)(20~30%の上昇)から暗号通貨エクスポージャーへの素早い移行を確信しているのです。このニュースを考えると、日本の銀行はUST市場から撤退するしかない。前述したように、選挙の年、与党民主党が最も望まないのは、UST利回りの大幅な上昇である。つまり、住宅ローン金利、クレジットカード金利、自動車ローン金利などだ。もし国債利回りが上昇すれば、それらは上昇するだろう。

このシナリオこそ、FIMAのレポ・ツールが作られた理由である。今必要なのは、イエレン議長が日銀にこれを使うよう強く主張することだ。

ドルの流動性に対する次のショックはどこから来るのだろうと多くの人が思い始めていた矢先、日銀の銀行システムは、暗号通貨投資家の膝の上に、きれいに折り畳まれたドル紙幣の折り鶴を投げ入れた。これは暗号通貨の強気相場のもう一つの柱に過ぎない。現在の汚いドルベースの金融システムを維持するためには、ドルの供給量を増やさなければならない。

に関するその他のニュース 630億ドル

- 6月 24, 2024 9:18 午後Bitcoin (BTC) Sees $630 Million Outflows Amid Crypto BloodbathBitcoin's troubles continue as bearish sentiment prevails on market source: https://u.today/bitcoin-btc-sees-630-million-outflows-amid-crypto-bloodbath

- 6月 12, 2024 9:09 午後BNB、24時間で3.62%増加し630USDTを突破2024年6月12日13:09 PM(UTC).Binance Market Dataによると、BNBは630 USDTベンチマークを超え、現在630.099976 USDTで取引されており、24時間で3.62%上昇幅を縮小しています。

- 6月 03, 2024 2:44 午後BNB、24時間で4.77%増となり630USDTを突破On Jun 03, 2024, 06:44 AM(UTC).Binance Market Dataによると、BNBは630 USDTベンチマークを超え、現在630.299988 USDTで取引されており、24時間で4.77%上昇幅を縮小しています。

- 4月 22, 2024 7:00 午後BNB places this group in trouble as bulls eye $630BNB's upswing may become weak if the OI drops, but analysis shows it is unlikely. source: https://ambcrypto.com/bnb-places-this-group-in-trouble-as-bulls-eye-630/

- 4月 09, 2024 9:35 午前フィデリティFBTCは昨日、630万ドルの純流入を記録した。ファーサイド・インベスターズがモニターしたところ、フィデリティFBTCには昨日630万ドルの純流入があった。

- 3月 15, 2024 6:44 午後モジュラス社が150億パラメータGPT2-XLのZK証明を完了、シード資金として630万ドルを調達Foresight Newsによると、AIに暗号セキュリティを統合することに注力しているModulus社は、150億パラメータGPT2-XLのゼロ知識(ZK)証明を完了したと発表した。2023年11月、Modulus LabsはVariantと1Kxの参加を得て、630万ドルのシード資金調達に成功した。 GPT2-XLのZK証明の完了は、AIシステムのセキュリティとプライバシーの強化に対する同社のコミットメントを示すものであり、モジュラスにとって重要なマイルストーンとなります。今回のシード資金調達により、モジュラス・ラボは技術をさらに発展させ、チームを拡大し、AIアプリケーションに高度な暗号技術を統合する取り組みを続けることができる。

- 9月 30, 2023 6:42 午後1億CHZがコインセーフから未知のウォレットに630万ドル以上の価値で送金されるOdaily Planet - Whale Alertのモニタリングによると、18:08:59 GMTに1億CHZ(6,327,008ドル)がCoinSafeから不明なウォレットに送金された。

- 6月 23, 2023 10:43 午前ZachXBT:630万ドルのNFT詐欺であるAnimoonがフランスで刑事捜査を受けているオンチェーン探偵のZachXBTは、調査した別の630万ドルのNFT詐欺、Animoonが現在フランスで犯罪捜査を受けていると述べた。 PFP NFT プロジェクトの総数は 9,999 件、単価は 0.2 ETH で、多額のギフト、複製、現実の旅行を備えた P2E ゲームとして宣伝されており、ポケモンと NDA を締結しているとも主張されています。しかし、過去5か月近くの間、チームは納品をしておらず、630万ドルをBinanceとKuCoinの取引口座に送金した。現在、AnimoonのTwitterアカウントは削除されており、ウェブサイトも機能していません。

- 3月 16, 2023 7:31 午前Ark Investは、新しい暗号通貨ファンドのために1,630万ドルを調達アーク・インベストは、国内版とケイマン諸島版の2つの新しい仮想通貨ファンドのために1630万ドルを調達したとCoinDeskが報じた。 ARK Crypto Revolutions US Fund LLC は 9 人の投資家から 730 万ドルを調達し、ARK Crypto Revolutions Cayman Fund LLC は 1 人の投資家から 900 万ドル近くを調達しました。

- 3月 07, 2023 9:11 午後バイナンスのプルーフ・オブ・リザーブ・システムが11のトークンを追加し、24の総資産とリザーブが630億ドルを超えるBinance は、現在 Binance の PoR を通じて、MASK、ENJ、WRX、GRT、CHR、CRV、1INCH、CVP、HFT、SSV、DOGE を含む 11 のトークンを Proof of Reserve (PoR) システムに追加したことを発表しました。システムによって検証された 24 の資産は、現在 630 ドルを超えており、Binance リザーブは 630 億ドルを超えています。バイナンスによると、ユーザーの資金は常に 1 対 1 で担保され、さらに追加の準備金が確保されます。