علمني أبي

علمني أبي

(أي آراء معبر عنها أدناه هي آراء شخصية للمؤلف ولا ينبغي أن تشكل الأساس لاتخاذ قرارات الاستثمار ، ولا ينبغي أن تفسر على أنها توصية أو نصيحة للانخراط في معاملات الاستثمار. )

لدي القليل من الأفكار الأصلية عندما يتعلق الأمر بظروف الاقتصاد الكلي العالمي. أعتمد على كتابات أسلافي الماكرو ، وأترجم أفكارهم إلى ما آمل أن يكون تنسيقًا أكثر قابلية للفهم وترفيهًا لجمهوري. أحد أسلامي هوفيليكس زلف . لا يتم نشر رسائله الإخبارية وفقًا لأي جدول زمني محدد - عندما تتطلب ظروف السوق قطعة ، يكتب واحدة. بالنظر إلى أن الاشتراك في كتاباته ليس رخيصًا ، فأنا أقدر أنه يفضل الجودة على الكمية.

يتبنى Daddy Felix بشكل روتيني اعتقاده بأن كمية المال (بالدولار الأمريكي) أهم من سعر النقود (أسعار الفائدة بالدولار الأمريكي). بينما أفهم على المستوى السطحي لماذا هذا منطقي ، لم ينقر علي أبدًا حتى آخر رسالة إخبارية له.

في الآونة الأخيرة ، قام بنك الاحتياطي الفيدرالي بتعقيم تناقصه في الأسابيع القليلة الماضية ، والذي أدى ، بالإضافة إلى ضخ السيولة الكبيرة من الخزانة في نظام الائتمان ، إلى ارتفاع الأصول الخطرة. لا ندري ما هي الاعتبارات التي تحرك الإجراء الأخير من جانب بنك الاحتياطي الفيدرالي ، ولكن إذا استمر ، فسوف يخفف من توقعاتنا لتشديد السياسة النقدية الصارمة في الولايات المتحدة إلى حد ما. في الوقت الحالي ، نحن لا نغير وجهة نظرنا ، ومع ذلك ، سنواصل مراقبة الوضع عن كثب.

من المفترض أن يقوم بنك الاحتياطي الفيدرالي بتقليص حجم ميزانيته العمومية لتشديد أوضاع السيولة بالدولار الأمريكي ، لكن دادي فيليكس قال إن التشديد تم تعويضه بإجراءات أخرى. لم أفهم حقًا ما كان يقصده ، لذلك أرسلت إلى أبي بريدًا إلكترونيًا. أبي لم يخيب أملي ، وعلمني قليلاً. من الرائع دائمًا تعلم شيء جديد من أحد العظماء وتحقيق مستوى أعلى من الفهم.

بعد محادثتي عبر البريد الإلكتروني مع أبي ، أرسل لي أحد أصدقائي رسالة تتحدى جزءًا من أطروحي الماكرو فيما يتعلق بالمحور الفيدرالي. لقد خلق خاصتهمؤشر السيولة لرصد هذه الظاهرة ، وقد ألهمني ذلك جزئيًا لفعل الشيء نفسه.

تتكون ظروف السيولة بالدولار الأمريكي من ثلاثة أجزاء:

- حجم الميزانية العمومية لمجلس الاحتياطي الفيدرالي. يقيد بنك الاحتياطي الفيدرالي حسابات الاحتياطي الفيدرالي للبنوك الأعضاء بالمال ، وفي المقابل ، تبيع البنوك سندات الخزانة الفيدرالية الأمريكية و / أو الأوراق المالية المدعومة برهن عقاري في الولايات المتحدة. هذه هي الطريقة التي "يطبع بها" الاحتياطي الفيدرالي الأموال لعصر النظام المالي.

- حجم أرصدة الريبو العكسي (RRP) المحتفظ بها في بنك الاحتياطي الفيدرالي في نيويورك. يسمح بنك الاحتياطي الفيدرالي في نيويورك للأطراف المقابلة المؤهلة بإيداع الدولار وكسب معدل العائد. تصبح الأموال المودعة أموالاً ميتة بمجرد دخولها إلى حساب الاحتياطي الفيدرالي. إنها أموال ميتة لأن الاحتياطي الفيدرالي لا يستخدم الأموال المودعة لتقديم قروض تجارية. إذا حدث ذلك ، فسيؤدي ذلك إلى زيادة المعروض من أموال الائتمان في النظام المالي. في الواقع ، مضاعف النقود لأرصدة RRP في بنك الاحتياطي الفيدرالي في نيويورك هو 0x ، مقابل مضاعف غير صفري عند الإيداع لدى أي وسيط مالي آخر. (في فترة ما قبل الجائحة ، كانت متطلبات نسبة الاحتياطي تراوح بين 3٪ إلى 10٪ - مما أدى إلى مضاعف نقدي قدره 33x إلى 10x للبنوك التجارية الأمريكية - لكن الاحتياطي الفيدرالي خفضه منذ ذلك الحين إلى 0٪ ، مما يعني أن البنوك التجارية يمكنها إقراض 100٪ من الودائع التي يتلقونها مع عدم وجود التزامات للاحتفاظ بأي من هذه الودائع كشبكة أمان). صناديق سوق المال (MMF) هي صناديق يضع فيها الأفراد والمؤسسات النقد لكسب عائد قصير الأجل. في حساب الوساطة الخاص بي ، يتم إيداع أي نقود احتياطية لدي في MMF ، ويمكنني استرداد أموالي في غضون يوم عمل واحد. يمكن لصناديق MMF إيداع الأموال في RRP ، ومجموعة متنوعة من أدوات الائتمان قصيرة الأجل الأخرى منخفضة المخاطر (مثل سندات الخزانة الأمريكية ، والأوراق التجارية للشركات الأمريكية المصنفة AAA). إن ترك الأموال مع الاحتياطي الفيدرالي هو الخيار الأقل خطورة ، ويدفع تقريبًا نفس الخيارين الآخرين ، اللذين يحملان بعض المخاطر. لذلك ، تفضل MMFs إيقاف الأموال مع الاحتياطي الفيدرالي ، إذا كان ذلك ممكنًا ، بدلاً من الاقتصاد المالي ذي الرافعة المالية.

- أرصدة الحساب العام لخزانة الولايات المتحدة (TGA) مع بنك الاحتياطي الفيدرالي في نيويورك. هذا هو الحساب الجاري لوزارة الخزانة الأمريكية. عندما ينخفض ، فهذا يعني أن وزارة الخزانة الأمريكية تضخ الأموال في الاقتصاد مباشرة وتخلق النشاط. عندما يزداد ، فهذا يعني أن وزارة الخزانة الأمريكية تدخر المال ولا تحفز النشاط الاقتصادي. تزداد TGA أيضًا عندما تبيع الخزانة السندات. يزيل هذا الإجراء السيولة من السوق حيث يتعين على المشترين دفع ثمن سنداتهم بالدولار.

لتلخيصها بعبارات أساسية للغاية ، تزداد السيولة بالدولار الأمريكي وتنخفض في ظل الظروف التالية:

سيولة الدولار الأمريكي - ارتفاع الرقم:

الميزانية العمومية الفيدرالية - الزيادات

أرصدة RRP - النقصان

TGA - النقصان

السيولة بالدولار الأمريكي - الرقم ينخفض:

الميزانية العمومية الفيدرالية - الانخفاضات

أرصدة RRP - الزيادات

TGA - الزيادات

ومع ذلك ، فإن جميع هذه العوامل الأساسية الثلاثة لا تشير دائمًا إلى نفس الاتجاه - على سبيل المثال ، في بعض الأحيان تنمو الميزانية العمومية لمجلس الاحتياطي الفيدرالي في حين أن TGA أيضًا. لذلك ، يعتمد ما إذا كانت السيولة بالدولار الأمريكي في تزايد أو انخفاض على تفاعل هذه العوامل الثلاثة ، واتجاهها ، ومدى أو معدل حدوثها.

بينما بدأ بنك الاحتياطي الفيدرالي في التشديد الكمي (QT) في يونيو من هذا العام - بمعنى أنهم قرروا السماح لميزانيتهم العمومية بالتقلص بهدف درء التضخم - فإن الانخفاض في حجم ميزانيتهم العمومية قد تفوق مؤخرًا على الانخفاض في RRP أرصدة و TGA. وقد أدى هذا بشكل عام إلى زيادة السيولة بالدولار الأمريكي بدلاً من انخفاضها.

الحد الأقصى لحجم مرفق RRP ، ومعدل الإرجاع المقدم ، والكيانات المسموح باستخدامها كلها وفقًا لتقدير الاحتياطي الفيدرالي الكامل. لذلك ، يمكن أن يؤثر بنك الاحتياطي الفيدرالي على تأثير صنبور السيولة هذا على السوق ككل. على سبيل المثال ، يمكن لمجلس الاحتياطي الفيدرالي إغلاق المنشأة تمامًا ، مما يجبر MMFs وآخرين على وضع أموالهم في مكان آخر وإطلاق 2 تريليون دولار من الأموال الأساسية في النظام في هذه العملية. يمكن زيادة الاستفادة من هذه الأموال الأساسية ، اعتمادًا على من تُمنح له ، لتوجيه النشاط الاقتصادي المالي بقوة. في الآونة الأخيرة ، انخفض سعر التجزئة المقترح ، وليس لدي (ولم أقرأ) نظرية مقنعة حول سبب انخفاض الأرصدة - ولكن لأغراض هذه القطعة ، كل ما نحتاج إلى فهمه هو أنها آخذة في الانخفاض.

لم يتبق سوى بضعة أشهر على الانتخابات ، ومن المقبول عمومًا أن يصوت الكثير من الناس بأموالهم المالية. للمساعدة في تحسين تصور الاقتصاد الأمريكي بين ناخبي المحفظة من الآن وحتى نوفمبر ، يمكن ليلين ووزارة الخزانة الأمريكية اختيار خلق ظروف نقدية أكثر مرونة بشكل مباشر - تحويل جزء كبير من الـ500 مليار دولار المتبقية في TGA إلى الاقتصاد ، وبالتالي ، ضخ الحجارة. خلال الصيف ، تقلص ميزان التحليل الحراري الوزني (TGA). على غرار الانخفاض الأخير في RRP ، ليس لدي نظرية موثوقة حول السبب - ولكن مرة أخرى ، كل ما نحتاج إلى معرفته هو أنه أصبح أصغر.

لذا فقد انخفض رصيد RRP مؤخرًا ، كما فعل TGA - يطرح السؤال: هل يستخدم بنك الاحتياطي الفيدرالي في نيويورك ووزارة الخزانة بفاعلية أدوات RRP و TGA للعمل ضد السياسة المعلنة الحالية للاحتياطي الفيدرالي لمكافحة التضخم عن طريق تقليل كمية الأموال؟ وإذا كان الأمر كذلك ، فهل ينوون الاستمرار في ذلك؟ ليس لدي إجابة على هذه الأسئلة ، ولكن هناك دائمًا إرادة سياسية قوية بين الحزب الحاكم لتهيئة ظروف اقتصادية مواتية على المدى القصير قبل الانتخابات حتى يتمكن أعضاء الحزب من الاحتفاظ بوظائفهم. هم بشر ، بعد كل شيء.

عندما نقر كل هذا في رأسي أخيرًا ، قمت بسحب جهاز Bloomie المفيد الخاص بي وأنشأت مخططًا مخصصًا يصور ما أطلق عليه مؤشر حالة السيولة بالدولار الأمريكي.

مؤشر ظروف السيولة بالدولار الأمريكي = [الميزانية العمومية للاحتياطي الفيدرالي] - [إجمالي مبلغ عروض إعادة الشراء العكسي المقبولة لبنك الاحتياطي الفيدرالي في نيويورك] - [رصيد الحساب العام لخزانة الولايات المتحدة المحتفظ به في بنك الاحتياطي الفيدرالي في نيويورك]

البيتكوين مقابل مؤشر ظروف السيولة بالدولار الأمريكي

في هذه المرحلة الحالية من أسواق رأس المال للعملات المشفرة ، تمثل Bitcoin مصادفة عالية القوة (ومؤشرًا رائدًا في بعض الأحيان) لظروف السيولة العالمية بالدولار الأمريكي.

البيتكوين (أصفر) مقابل شروط السيولة بالدولار الأمريكي (أبيض)

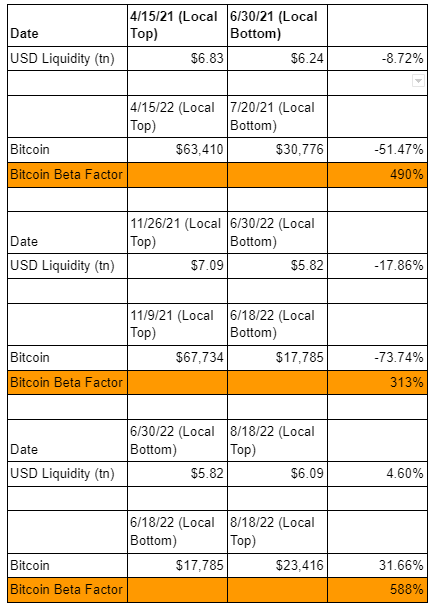

لإثبات صحة هذه العلاقة ، دعنا نلقي نظرة على قمم وقيعان السيولة المحلية من عام 2021 حتى الوقت الحاضر.

كل تاريخ يتوافق مع قمة محلية أو قاع محلي - والتوقيت غريب. Bitcoin باستمرار يتخطى في الاتجاه الصعودي ويقلل من الجانب السلبي. من المؤسف بعض الشيء أن عملة البيتكوين في الوقت الحالي هي مجرد مقياس عالي القوة للسيولة بالدولار الأمريكي ، ولكن على المستوى الأساسي ، فهذا ليس مفاجئًا.

Bitcoin عبارة عن نقود رقمية وتمثل نظامًا وأيديولوجية مختلفة فيما يتعلق بكيفية تنظيم المجتمع لشؤونه النقدية بشكل أفضل. الدولار الأمريكي هو العملة الاحتياطية العالمية ، ويأتي مثبتًا مع النظام المالي الغربي بقيادة الولايات المتحدة. إذا كان نظام الدولار الأمريكي يولد التجاوزات ، فإن البيتكوين موجود لامتصاصها. Bitcoin هو إنذار دخان في الوقت الفعلي مرتبط بإسراف النظام المالي القائم على الدولار الأمريكي.

السعر مقابل الكمية

أيهما أكثر أهمية للمخاطرة بالأصول - سعر الدولار الأمريكي (سعر الأموال الفيدرالية) أم كمية الدولار الأمريكي (ظروف السيولة بالدولار الأمريكي)؟

الحد الأعلى للصناديق الفيدرالية (باللون الأصفر) مقابل شروط السيولة بالدولار الأمريكي (أبيض)

بدأ بنك الاحتياطي الفيدرالي رفع سعر الفائدة "بقوة" في مارس من هذا العام. مع ذلك ، بالارتداد عن القاع المحلي الأخير ، بدأت أوضاع السيولة بالدولار الأمريكي في التحسن. استجابت أصول المخاطرة مثل Bitcoin و Stonks بشكل إيجابي لارتفاع السيولة بالدولار الأمريكي ، على الرغم من ارتفاع سعر النقود.

لذا في الوقت الحالي ، يبدو أن أداء الأصول المالية مرهون بكمية المال أكثر من السعر.

(في ملاحظة ذات صلة ، ليس لدي أدنى فكرة عن كيفية تأثير كمية وسعر الأموال التي تعمل في اتجاهين متعاكسين على اتخاذ القرار في الأعمال التجارية الحقيقية - وأفترض أن كبار المسؤولين الذين يديرون المؤسسات المالية العالمية ليس لديهم أي فكرة أيضًا).

عامل التحكم في البيتكوين

لا يمكن لمعظم العملات المشفرة أن تتفوق في الأداء على السوق من حيث الدولار الأمريكي على أساس مطلق عندما تتعرض عملة البيتكوين للضرب بالهراوات. ومع ذلك ، فإن ثقتي في الأداء الإيجابي لسعر إيثر على المدى القريب ترجع بالكامل إلى التأثير المتوقع للاندماج الوشيك. شرحت هذا بالتفصيل في مقالتين الأخيرين ، "ETH- مرن " و "العطاءات القصوى ".

في المقال الأخير ، جادلت في قضية لماذا قد نرى على المدى القريب محور الاحتياطي الفيدرالي بعيدًا عن مكافحة التضخم وتحويل تركيزه إلى تيسير الظروف المالية (TL ؛ DR ، لوقف التدهور المستمر للاقتصاد الأمريكي الممول) . ومع ذلك ، إذا نظرنا إلى الرسم البياني لمؤشر ظروف السيولة بالدولار الأمريكي ، فقد انخفض مؤشر ظروف السيولة مؤخرًا من أعلى مستوى محلي (مما يعني تشديد شروط السيولة) ، وتم قطع رأس العملات الرقمية نتيجة لذلك. يمكنني تكوين كل النظريات الخيالية التي أريدها حول سبب وجود محور الاحتياطي الفيدرالي علينا ، ولكن إذا استمر مؤشر ظروف السيولة بالدولار الأمريكي في الاتجاه الهبوطي ، فسوف أكون مخطئًا ببساطة. ولكن ، بعد أن أصبح لدي فهم أساسي أكثر اكتمالاً لكيفية مساهمة الجوانب المختلفة لهذا المؤشر في زيادة أو نقص السيولة بالدولار الأمريكي ، يمكنني تكوين وجهة نظر أكثر دقة حول كيفية قيام الاحتياطي الفيدرالي بركوب حصانين بمؤخرة واحدة.

دعونا نتعامل مع الموقف كسياسي يهتم أكثر بالمحاسبة والإدراك العام بدلاً من الواقع الاقتصادي. أحتاج إلى أن يبدو الاحتياطي الفيدرالي وكأنه يكافح آفة التضخم التي تجعل ناخبي فقراء - لكنني أيضًا بحاجة إلى سوق الأسهم لضخ الأموال ، لذا فإن المتبرعين الأغنياء سعداء. ما يجب القيام به؟

إذا كان لكمية المال تأثير أكبر من سعرها في الأسواق المالية ، فيمكن للبنك الاحتياطي الفيدرالي رفع أسعار الفائدة كما يريد دون الإضرار بالسوق - طالما أن مؤشر ظروف السيولة بالدولار الأمريكي يرتفع أيضًا. إن رفع أسعار الفائدة سيجعل الأمر يبدو كما لو أن بنك الاحتياطي الفيدرالي يحارب التضخم ، ويمكن أن يسمح بنك الاحتياطي الفيدرالي حتى بانخفاض ميزانيته العمومية للمساعدة في الحفاظ على المظاهر. ولكن في جيبه الخلفي ، لا يزال لديه القدرة على التأثير على أرصدة RRP ، ويمكنه أيضًا دعوة الخزانة لإنفاق المزيد من الأموال لتوليد النشاط الاقتصادي - مما يتسبب في زيادة صافية في الأموال وتعزيز أداء الأسهم. من الواضح أن هذين الرفعين المحتملين لهما قدرات محدودة - لا يمكن أن تنخفض أرصدة RRP ولا TGA إلى ما دون الصفر - ولكن لا يزال من الممكن استخدامهما لتعويض QT بشكل فعال على المدى القصير.

كل ما قيل ، ما زلت قلقًا بشأن الظروف المالية الكلية المؤدية إلى الدمج وبعده مباشرة ، والذي ، إذا كان في الموعد المحدد (ish) ، فسيتم قبل شهرين من انتخابات التجديد النصفي للولاية الأمريكية في تشرين الثاني (نوفمبر). ما زلت أعتقد أن هناك احتمالًا قويًا أنه حتى إذا لم يشر بنك الاحتياطي الفيدرالي إلى محور رسمي ، فقد يخطط بنك الاحتياطي الفيدرالي في نيويورك ووزارة الخزانة لإطلاق سيولة بالدولار الأمريكي في الانتخابات (عبر أرصدة RRP و TGA) التي ستعمل في الخلفية كمعزز لأصول المخاطرة - ولكن ، على سبيل المثالمليارات ، يجب أن أعترف أنني لست "غير متأكد".

ما لم يخرج بنك الاحتياطي الفيدرالي أو الخزانة ويخبرونا بشكل قاطع أنه ستكون هناك تغييرات في مرفق RRP أو الوتيرة التي سيتم بها استنفاد TGA ، يُترك لنا فقط لمراقبة التغييرات الأسبوعية في متغيرات مؤشر السيولة الثلاثة ووضع افتراضات غير كاملة حول مساراتهم على المدى القريب.

(لا يحتاج القراء إلى برنامج Bloomberg أو أي برنامج رسوم بياني مدفوع آخر لإنشاء هذا المؤشر. يتم إصدار جميع هذه المكونات للجمهور من قبل الحكومة مرة واحدة أو عدة مرات كل أسبوع. إذا كنت تريد معرفة سبب حدوث تغيير جذري في حركة أسعار العملات المشفرة خارج بعض التطورات التكنولوجية الرئيسية ، فهذا مؤشر رئيسي يجب مراقبته.)

قد يجادل البعض بأنني أقوم بنقل منشورات الهدف لتبرير وضعي في السوق ، وهذا أمر عادل تمامًا. ومع ذلك ، كما قلت من قبل ، أعتقد أن الدمج سيؤدي إلى حركة أسعار إيجابية لـ ETH بغض النظر عن ظروف السيولة بالدولار الأمريكي. ما زلت أعتقد أن التأثير الإيجابي للسعر الناتج عن الانخفاض الحاد في انبعاثات الإيثيريوم والانعكاسية الإيجابية بين السعر / نشاط الشبكة / استخدام الشبكة سوف يتغلب على أي موقف يتم فيه تشديد شروط السيولة بالدولار الأمريكي - إنه فقط أن حركة السعر قد تكون أضعف من توقعت أو كنت آمل.

المزيد من الأخبار حول cum in me daddy

- ديسمبر ٠٧، ٢٠٢٣ ٤:٣٦ متعد أداة الذكاء الاصطناعي "ساعدني في الكتابة" من Google Chrome بتغيير نموذجي في الكتابةتم إعداد Google Chrome لإعادة تعريف تجربة الكتابة باستخدام أحدث ميزاته التجريبية، وهي أداة الذكاء الاصطناعي "ساعدني في الكتابة". حاليًا، في المراحل الأولى من Chrome Canary 122، تعد هذه الأداة المبتكرة بتغيير قواعد اللعبة للمستخدمين الذين يواجهون تحديات إنشاء رسائل البريد الإلكتروني أو المقالات أو أي محتوى مكتوب. من خلال إنشاء نص واعي بالسياق ... المصدر: https://www.cryptopolitan.com/google-chromes-help-me-write-ai-tool/

- مايو ٠٥، ٢٠٢٣ ٨:٠٥ م元宇宙项目 Mars4.me 获 DWF Labs 长期财务支持据 Cointelegraph 报道,元宇宙项目 Mars4.me 已与 DWF Labs 建立战略合作伙伴关系,获得大量投资。DWF Labs 的投资与长期财务支持将加速推出 Mars4 生态系统的创新补充,包括在 Mars4 的 3D 生存游戏中推出多人游戏功能等。Mars4 是一个基于区块链技术的 3D 元宇宙和创新游戏项目,主要产品包括其基于虚幻引擎 5.1 构建的身临其境的 3D 多人生存游戏,以及由 AI 和机器学习推动的随附的游戏内资产管理系统 Mars Control Center。

- مارس ١٧، ٢٠٢٣ ٩:٢٢ متقوم Binance بتبادل BUSD في صندوق SAFU مقابل TUSD و USDTأعلنت Binance أنها حولت BUSD المحتفظ بها في صندوق أصول أمان المستخدم (SAFU) إلى TUSD و USDT لضمان أن الأصول في SAFU تحمي المستخدمين على المدى الطويل مع استمرار تراجع سوق BUSD. صرح Binance أنه سيتم مراقبة صندوق SAFU عن كثب لضمان رأس ماله جيدًا وسيتم تجديده بانتظام إذا لزم الأمر باستخدام أموال Binance الخاصة.

- ديسمبر ٢٢، ٢٠٢٢ ٤:٢٥ ماتجاهات وفرص Web3 (الجيل الجديد من المبتكرين في Web3) ─ تقرير موجز عن المشروع ومناقشة مائدة مستديرةتقارير Coinlive في حدث "Web3 Trends & Opportunities" في سنغافورة حيث تستضيف Coinlive أول قمة كبيرة لنا! جلسة تقديم العروض للمشروع مع نقاش حول المائدة المستديرة بعنوان "Startups ، VCs ، و Grooming the Next Generation من المبتكرين" تضم مدير DeFi & Wallets في ConsenSys Marouen Zelleg ، المؤسس المشارك والرئيس التنفيذي في AsiaTokenFund Group Ken Nizam ، Zhao Chen ، المدير القانوني في Phemex بنجامين س. ، مدير UKISS Tech Ben Chan ، وأستاذ مساعد في كلية علوم وهندسة الكمبيوتر ، جامعة نانيانغ التكنولوجية (NTU) يي لي. بالنسبة للمشروع الذي قدمه طالب NUS Han Wei Lun حول "اكتشاف الاحتيال في Cryptocurrency: التنقل في طريقنا في عالم blockchain المليء بالاحتيال والاحتيال" ، كان لكل منهم آراء مختلفة حول ما يمكن تحسينه مثل الأمان العام للنظام ، لكن توافق على أن الجدوى جيدة جدًا وأن بيان المهمة موجود على الفور. عندما يتعلق الأمر بما يعتقدون أن الابتكار في مساحة Web3 مهم ، فإن كين مؤمن راسخ وقوي بالابتكار ولا ينبغي ربطه بالاتجاهات. يوضح بن أن 99٪ من مستخدمي الإنترنت ليسوا في Web3 ويدخلون فقط للتخمين. يعتقد مروان أن Web3 يجلب طرقًا أساسية جديدة للناس للتصرف. يقول Zhao Chen أنه لا يمكننا ببساطة فصل الابتكار عن السوق ؛ السوق نفسه هو الملعب الذي تضع فيه الابتكار. ويذكر بنيامين أن Web3 مهم بسبب دفعه نحو الابتكار. أخيرًا ، خلص البروفيسور لي إلى أن هناك الكثير من الابتكارات التي تحدث في سوق التمويل و DeFi ، وهناك حاجة لمعرفة كيفية تحفيز المجتمع وتشجيعه على بناء برنامج أفضل ، وذلك من خلال دمج Web3 فيه.

- ديسمبر ٢٢، ٢٠٢٢ ٤:٠٠ ماتجاهات وفرص Web3 (مبتكرو الجيل الجديد في Web3) ─ عرض المشروع الرابعتقارير Coinlive في حدث "Web3 Trends & Opportunities" في سنغافورة حيث تستضيف Coinlive أول قمة كبيرة لنا! اختتم هان وي لون ، طالب NUS ، وهو عالم بيانات طموح لديه اهتمام عميق ببناء المنتجات والبنية التحتية ، جلسة الترويج للمشروع بموضوع "اكتشاف الاحتيال في العملة المشفرة: التنقل في طريقنا في عالم blockchain المبتلي بالاحتيال والاحتيال". يشرح أن إحدى أكبر مشاكل اللامركزية هي عدم وجود كيان مركزي مما يؤدي إلى عدم وجود قاعدة تحكم ، والتي تسمح للمحتالين في الفضاء بالقيام بأشياء غير قانونية. الكل في الكل ، كونه نقطة المركز للتحقق من مصداقية العناوين هو ما ينوي نموذج التعلم الآلي الخاص به. لإعطاء توضيح أوضح ، يشارك عرضًا توضيحيًا مباشرًا للمنتج: أدخل عنوانًا مشكوكًا فيه في التطبيق ، ثم سيتم تقديم توقع بعد المرور عبر نموذج التعلم الآلي - يشير اللون الأخضر إلى أن المحفظة غير احتيالية بينما يوضح اللون الأحمر ذلك من المحتمل أن تكون احتيالية.

- ديسمبر ٢٢، ٢٠٢٢ ٣:٤٠ ماتجاهات وفرص Web3 (الجيل الجديد من المبتكرين في Web3) ─ طرح المشروع الثالثتقارير Coinlive في حدث "Web3 Trends & Opportunities" في سنغافورة حيث تستضيف Coinlive أول قمة كبيرة لنا! يوجين ياب ، الشريك المؤسس في Avium ، يتطرق إلى "نظام Web3 البيئي للجيل التالي من اقتصاد الانتباه" ويذكر أن NFT تلعب في اقتصاد الانتباه. كما قام بتشغيل مقطع فيديو يظهر الرسوم المتحركة Avium حيث يجريان محادثات مع NETFLIX لإنتاج سلسلة من 12 حلقة. يشارك يوجين المشكلات التي تحاول Avium حلها: رواد الأعمال البداية الباردة من 0 إلى 1 ؛ الاستوديوهات ومنشئي المحتوى صناعة إعلانية واهتمام أكثر تنافسية ؛ فضلا عن عدم وجود نظام بيئي مع أصحاب المصلحة المناسبين لحل هذه المشاكل. ويضيف أن Avium تبني نظامًا بيئيًا رائدًا لحل هذه المشكلات ، بدعم من Web3 ، ويشتمل نظامها البيئي على شركات فعلية مثيرة للاهتمام ، مما يسمح بتوليد مستمر من الاهتمام ذي الصلة بطريقة مستدامة.

- ديسمبر ٢٢، ٢٠٢٢ ٣:١٥ ماتجاهات وفرص Web3 (الجيل الجديد من المبتكرين في Web3) ─ طرح المشروع الثانيتقارير Coinlive في حدث "Web3 Trends & Opportunities" في سنغافورة حيث تستضيف Coinlive أول قمة كبيرة لنا! شين هونغ ، رئيس الإستراتيجية لـ DAO و KNC Tokenomics في KyberSwap يشارك حول "التبادلات اللامركزية: مستقبل تداول العملات المشفرة؟" ويشير إلى انهيار FTX إلى جانب العدوى ، ويشير إلى أنه تأثر به شخصيًا لأنها كانت تجربة مؤلمة لأنه لم يستطع سحب أمواله. إنه ينتقل للتطرق إلى عيوب CEXs ، مثل البيانات المالية التي يتم تخزينها عبر أنظمة مركزية ، والحاجة إلى الوثوق بالبيانات من قبل الوسطاء ، والعمليات غير الشفافة مع مخاطر الطرف المقابل ، والوصول المحدود واحتكار الرسوم ، والأموال يتحكم فيها وسيط مركزي. يشارك أيضًا في فوائد blockchain و dApps على التطبيقات المركزية: مقاومة الرقابة / غير قابلة للتغيير ، يمكنه التحقق من الكود ، لذلك ليست هناك حاجة للاعتماد على البيانات من الوسطاء المركزيين ، ودفتر الأستاذ الموزع الشفاف والمفتوح المصدر ، و "بدون إذن" و يمكن الوصول إليها عن طريق أي جهاز كمبيوتر ، وغير أمني حتى تتحكم بشكل كامل في أصولك الخاصة. DEX هي طريقة أفضل وأكثر أمانًا وملاءمة لتداول العملات المشفرة لأنها تستخدم تقنية blockchain لتسهيل الصفقات ؛ يحتاج فقط إلى محفظة blockchain الفريدة الخاصة بك ، والمفتاح الخاص ، والعنوان العام ؛ و هكذا. أخيرًا ، يأمل في ظهور المزيد من DEXs في الفضاء.

- أكتوبر ٠١، ٢٠٢٢ ٩:٠٠ مبلوك بلوك: مواجهة الحياة في السجن ، مرونة البيتكوين تلهمني"من خلال صعود وسقوط طريق الحرير ، خلال سنوات سجني التي لا هوادة فيها ... تستمر عملة البيتكوين".

- أكتوبر ٠١، ٢٠٢٢ ٣:٢٢ مقام مدققو Solana بإعادة تشغيل الشبكة بنجاحأعادت عقدة التحقق Solana إعادة تشغيل شبكة Solana في الساعة 15:00 بتوقيت بكين ، وستستأنف التطبيقات الموجودة على Solana الخدمات تدريجيًا في الساعات القليلة القادمة.

- أغسطس ١٨، ٢٠٢٢ ٥:٤٦ متقوم شبكة Celer بإعادة تشغيل واجهة مستخدم cBridge الأماميةغردت شبكة Celer على أنه تمت إعادة تشغيل واجهة مستخدم cBridge الأمامية. في الصباح ، تعرضت cBridge لهجوم من قبل اختطاف DNS. استجابت شبكة سيلير لهجوم اختطاف DNS cBridge وذكرت أن الهجوم تسبب في توجيه بعض المستخدمين الذين استخدموا cBridge إلى العقود الذكية الخبيثة خلال الفترة من 3:45 إلى 6:00 يوم 18 أغسطس ، بتوقيت بكين. المستخدم سيلير الذي عانى الخسائر في هذا الحادث سيتم دفع المبلغ بالكامل.

![image تقدم شركة Be [في] Crypto أفضل سبع اختيارات من Altcoin لشهر سبتمبر](https://image.coinlive.com/128x72/cryptotwits-static/d542d3f8e791e1f8e3a6722ddc309bbb.jpeg)