Glassnode: Tại sao thị trường hiện tại thận trọng hơn so với thị trường tăng giá trong lịch sử

Tác giả: CryptoVizArt, UkuriaOC, Glassnode; Trình biên dịch: Tao Zhu, Golden Finance

Tóm tắt:

Mặc dù giá đã biến động và giao dịch đi ngang kể từ tháng 3, cả thị trường Ethereum và Bitcoin đều cho thấy sức mạnh tương đối sau khi trải qua một thời gian dài hợp nhất sau ATH.

Việc Ủy ban Chứng khoán và Giao dịch Hoa Kỳ (SEC) phê duyệt quỹ ETF giao ngay Ethereum đã gây bất ngờ cho thị trường, khiến giá ETH tăng hơn 20%.

Dòng tiền ròng chảy vào Bitcoin US Spot ETF đã chuyển biến tích cực trở lại sau bốn tuần dòng tiền chảy ra ròng, cho thấy nhu cầu TradFi đang tăng lên.

Áp lực chi tiêu đối với những người nắm giữ dài hạn đã hạ nhiệt đáng kể, khi các nhà đầu tư quay trở lại chế độ tích lũy, cho thấy cần có sự biến động để thúc đẩy làn sóng tiếp theo.

Khả năng phục hồi của thị trường tăng lên

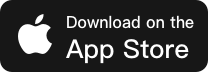

Bitcoin đã phục hồi lên ATH sau khi ghi nhận mức điều chỉnh đóng cửa sâu nhất kể từ mức thấp của FTX (-20,3%), đạt 71.000 USD vào ngày 20 tháng 5 . Từ góc độ so sánh,mô hình thoái lui của xu hướng tăng 2023-2024 dường như rất giống với thị trường tăng trưởng 2015-2017.

Xu hướng tăng trưởng 2015-2017 xảy ra trong thời kỳ sơ khai của Bitcoin, khi không có công cụ phái sinh nào cho loại tài sản này. Một so sánh mà chúng ta có thể thực hiện với cấu trúc thị trường hiện tại cho thấyrằng xu hướng tăng trong năm 2023-2024 có thể chủ yếu là thị trường giao ngay. Việc ra mắt các quỹ ETF giao ngay và dòng vốn vào của Hoa Kỳ ủng hộ quan điểm này.

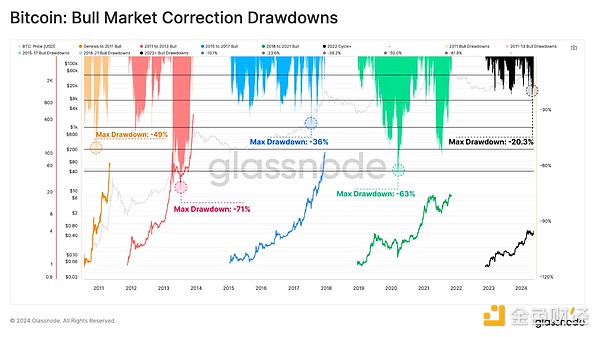

Vì FTX ở mức thấp kể từ đó sau đó, sự điều chỉnh của Ethereum cũng nông hơn đáng kể so với các chu kỳ trước. Cấu trúc này cho thấy thị trường đang trở nên linh hoạt hơn phần nào và mức độ biến động giảm giá đang giảm dần giữa mỗi đợt pullback liên tiếp.

Tuy nhiên, điều đáng nhấn mạnh là so với Bitcoin, sự phục hồi của Ethereum là Chậm hơn. ETH cũng hoạt động kém hơn đáng kể so với các tài sản tiền điện tử hàng đầu khác trong hai năm qua, thể hiện qua tỷ lệ ETH/BTC yếu hơn.

Tuy nhiên, tuần này việc phê duyệt Ethereum ETF giao ngay tại Hoa Kỳ là một điều thường không được mong đợi sự phát triển có thể cung cấp chất xúc tác cần thiết cho tỷ lệ ETH/BTC mạnh hơn.

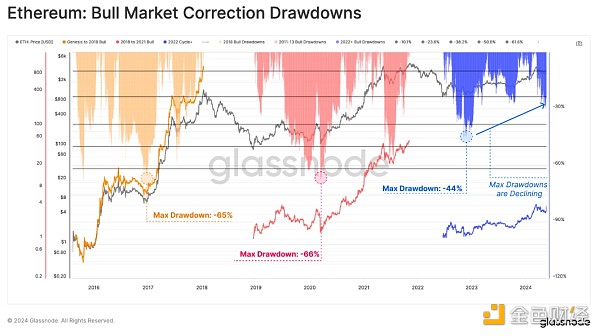

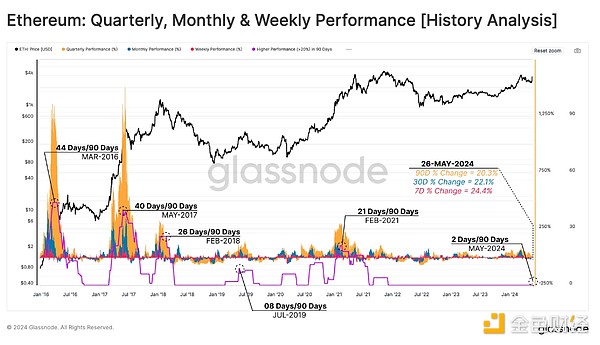

Nếu chúng ta kiểm tra hiệu suất luân phiên của thị trường Bitcoin trên các khung thời gian hàng tuần (màu đỏ), hàng tháng (màu xanh) và hàng quý (màu cam), chúng ta có thể thấy rằng hiệu suất tổng thể rất mạnh, ghi nhận +3,3%, +7,4% và +25,6%.

Để làm nổi bật các giai đoạn có hiệu suất giá đặc biệt mạnh mẽ, chúng ta có thể đếm số ngày giao dịch trong đó cả ba khung thời gian đều hoạt động trên +20% trong khoảng thời gian 90 ngày. Chỉ có năm ngày cho đến quý trước đã đạt đến ngưỡng đó.

Trong các chu kỳ trước, con số này đạt tới 18 đến 26 ngày, cho thấy thị trường hiện tại tương đối lịch sử. có thể thận trọng hơn.

Chúng ta có thể sử dụng tương tự Ethereum được đánh giá trong khuôn khổ và có thể thấy tác động to lớn của việc phê duyệt ETF. Tin tức này đã gây ra áp lực gần như ngay lập tức cho người mua, với biến động giá lần đầu tiên vượt quá 20% kể từ cuối năm 2021.

Nếu chúng ta xem xét tác động quá lớn mà các quỹ ETF giao ngay đã gây ra đối với Bitcoin kể từ đầu năm, thì cặp giao dịch ETH/BTC có thể sớm cho thấy những dấu hiệu về một tương lai tươi sáng hơn.

Người mua ETF đang thực hiện sự trở lại

Vào đầu tháng 3, giá Bitcoin đã dứt khoát vượt qua mức cao mới 73.000 USD, trong khi những người nắm giữ dài hạn đang bán tháo một lượng lớn nguồn cung. Người bán này đã tạo ra tình trạng dư cung dẫn đến một thời kỳ điều chỉnh và củng cố. Theo thời gian, giá thấp hơn và sự mệt mỏi của người bán bắt đầu nhường chỗ cho cơ chế tích lũy lại.

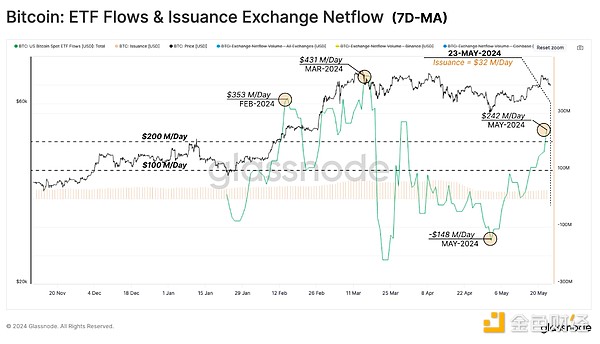

Chúng ta có thể thấy điều này trong các dòng Bitcoin ETF, vốn đã chuyển sang dòng tiền chảy ra ròng trong suốt tháng 4. Khi thị trường bị bán tháo xuống mức thấp cục bộ khoảng 57.500 USD, quỹ ETF đã chứng kiến dòng vốn ròng khổng lồ -148 triệu USD mỗi ngày. Tuy nhiên, điều này được chứng minh là một sự đầu hàng vi mô và xu hướng đã đảo ngược mạnh mẽ kể từ đó.

Tuần trước, ETF đã chứng kiến dòng vốn vào ròng đáng kể 242 triệu USD mỗi ngày, báo hiệu nhu cầu của người mua quay trở lại. Trước áp lực bán tự nhiên hàng ngày từ các công ty khai thác kể từ đợt halving 32 triệu USD/ngày, ETF đã chứng kiến áp lực mua tăng gần gấp 8 lần. Điều này nêu bật quy mô và quy mô tác động của ETF, nhưng cũng nêu bật tác động tương đối nhỏ của việc giảm một nửa.

Trở lại phấn khích < /h2>

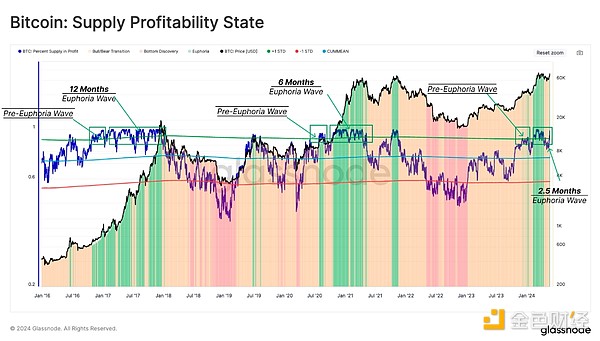

Nguồn cung lưu thông dưới dạng phần trăm lợi nhuận cung cấp thông tin có giá trị về từng chu kỳ thị trường và xuất hiện một tập hợp các mô hình lặp lại. Trong giai đoạn đầu của thị trường giá lên, khi giá đang cố gắng lấy lại mức ATH trước đó, tỷ lệ nguồn cung từ lợi nhuận đã vượt qua ngưỡng thống kê khoảng 90%. Điều này đánh dấu sự khởi đầu của giai đoạn tiền hưng phấn, giai đoạn trước đây đã thu hút các nhà đầu tư chốt lời từ bàn cờ bạc.

Áp lực của người bán này thường là do những người nắm giữ dài hạn tận dụng cơ hội để thoát khỏi thị trường với giá cao hơn, đặc biệt là sau khi chịu đựng sự biến động đi xuống trong suốt một thị trường giá xuống.

Khi thị trường phá vỡ mức ATH mới và khám phá giá, nó sẽ bước vào giai đoạn phấn khích khi nguồn cung lợi nhuận bắt đầu dao động quanh mức 90% trong 6-12 tháng tới. Giai đoạn phấn khích hiện tại còn tương đối mới nhưng đã hoạt động được khoảng 2,5 tháng và tính đến thời điểm viết bài này, 93,4% nguồn cung đang ở trạng thái có lãi.

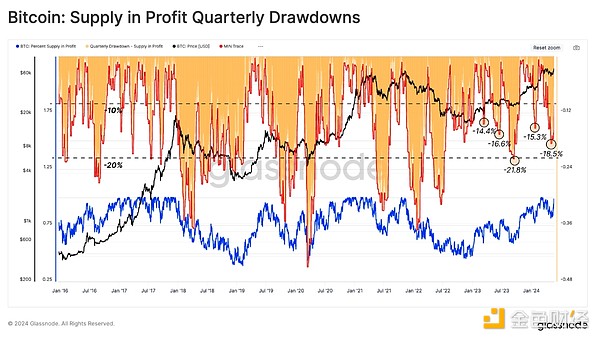

Một công cụ khác mà chúng ta có thể sử dụng để theo dõi các đợt điều chỉnh là quy mô khoản lỗ chưa thực hiện mà nhà đầu tư nắm giữ. Do các khoản lỗ chưa thực hiện xung quanh ATH đại diện cho "những người mua địa phương hàng đầu", chúng tôi có thể đánh giá tỷ lệ nguồn cung nằm trong khoảng thời gian thua lỗ kéo dài 90 ngày. Mục đích là để ước tính tỷ lệ phần trăm số tiền đã mất trạng thái “có lợi nhuận” so với mức giá cao nhất tại địa phương của chúng.

Về mặt cơ học, những đợt sụt giảm sâu này xảy ra khi vốn mới tham gia vào mạng lưới, hấp thụ áp lực bên bán được phân bổ trong các xu hướng tăng cục bộ và sau đó rơi vào tình trạng thua lỗ trong đợt điều chỉnh tiếp theo.

Độ sâu thoái lui trong xu hướng tăng hiện tại cũng tương tự như thị trường tăng trưởng 2015-2017, một lần nữa cho thấy rằng thị trường tương đối mạnh. Điều này cho thấy rằng bất chấp mức tăng đột biến tại địa phương, có quá nhiều token dường như không được mua với giá cắt cổ.

Áp lực của người mua so với áp lực của người bán

Khi giá tăng do áp lực của người mua mới, tầm quan trọng của các đối tác từ những người nắm giữ lâu dài (tức là áp lực của người bán) cũng tăng lên. Do đó, chúng ta có thể đo lường động lực bán hàng của nhóm LTH bằng cách đánh giá lợi nhuận chưa thực hiện của họ và người bán thực tế bằng lợi nhuận thực tế của họ.

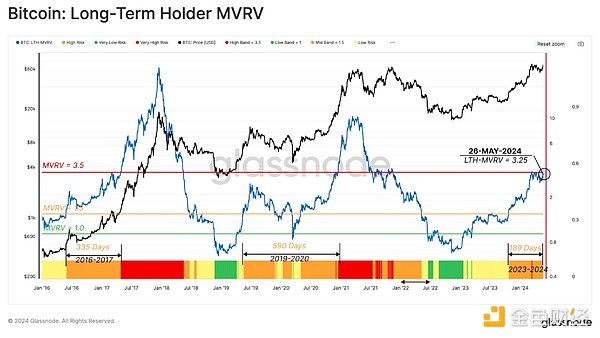

Đầu tiên, tỷ lệ MVRV của LTH phản ánh bội số lợi nhuận chưa thực hiện trung bình của nó. Trong lịch sử, giai đoạn chuyển tiếp giữa thị trường giá xuống và thị trường giá lên là khi LTH giao dịch trên 1,5 nhưng dưới 3,5 (màu đỏ) và có thể kéo dài từ một đến hai năm.

Nếu xu hướng đi lên của thị trường tiếp tục và ATH mới được hình thành trong quá trình này, thì lợi nhuận nắm giữ LTH trong tương lai sẽ được thực hiện sẽ mở rộng. Điều này sẽ làm tăng đáng kể động lực bán hàng của họ và cuối cùng dẫn đến mức độ áp lực của người bán khiến phía cầu dần dần cạn kiệt.

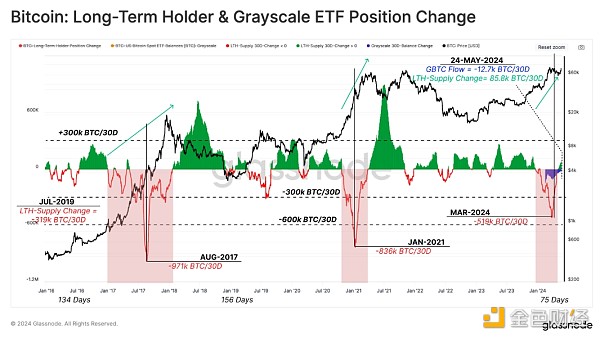

Để kết thúc đánh giá này, chúng tôi sẽ đánh giá tỷ lệ thanh toán của LTH thông qua thay đổi vị thế ròng trong 30 ngày trong nguồn cung LTH. Trong thời gian chuẩn bị đạt ATH vào tháng 3, thị trường đã trải qua đợt phân bổ LTH lớn đầu tiên.

Trong hai thị trường tăng giá vừa qua, tỷ lệ phân bổ ròng của LTH đạt 836.000 đến 971.000 BTC/tháng. Hiện tại, áp lực bán ròng đạt đỉnh điểm vào cuối tháng 3 ở mức 519.000 BTC/tháng, với khoảng 20% đến từ những người nắm giữ Grayscale ETF.

Sau trạng thái chi tiêu cao này là giai đoạn giảm nhiệt và trạng thái tích lũy một phần dẫn đến tổng nguồn cung LTH tăng khoảng +12.000 BTC mỗi tháng.

Tóm tắt

Sau khi các nhà đầu tư dài hạn đầu tư số tiền lớn 73.000 USD ATH, áp lực lên người bán đã giảm đáng kể. Những người nắm giữ dài hạn đã bắt đầu tích lũy Bitcoin lần đầu tiên kể từ tháng 12 năm 2023. Ngoài ra, nhu cầu về Bitcoin ETF giao ngay cũng tăng đáng kể, với dòng vốn vào tích cực phản ánh áp lực đáng kể của người mua.

Ngoài ra, sân chơi giữa Bitcoin và Ethereum đã được san bằng với sự chấp thuận của SEC đối với quỹ ETF giao ngay Ethereum của Hoa Kỳ. Điều này càng củng cố thêm việc áp dụng tài sản kỹ thuật số ngày càng tăng trên hệ thống tài chính truyền thống và là một bước tiến quan trọng đối với ngành.

Thêm tin tức về 노드 채굴

- Thg 05 28, 2024 7:11 sa블록체인 노드 관리 플랫폼 노드옵스, $500만 시드 투자 유치블록체인 노드 관리 플랫폼 노드옵스(NodeOps)가 500만 달러 규모 시드 투자를 유치했다고 보도자료를 통해 밝혔다. 이번 라운드는 L1D가 주도했으며, 블록체인 파운더스 펀드, 파이널리티 캐피털 등이 참여했다. 노드옵스는 이번 투자금을 프로토콜 인프라 확대 및 개발자 인센티브 메커니즘 구축에 사용할 계획이라고 밝혔다.

- Thg 05 14, 2024 8:46 sazkSync, 노드 베타 출시…노드 스펙 하향화영지식(zk) 기반 이더리움(ETH) 레이어2 네트워크 zkSync 개발팀이 X를 통해 노드 베타 버전을 출시했다고 전했다. 해당 버전은 최소 노드 스펙을 낮춘 것이 특징이라고 개발팀은 설명했다. 아울러 개발팀은 향후 노드가 시퀀서 및 밸리데이터 역할도 겸할 수 있도록 허용할 방침이라고 덧붙였다.

- Thg 03 25, 2024 4:03 ch올라 "밸리데이터 채굴 노드 허위 등록 적발"영지식 버추얼 머신(ZKVM) 기반 이더리움 레이어2 플랫폼 올라(OLA)가 공식 X를 통해 "최근 허위로 밸리데이터 채굴 노드를 등록한 사례를 적발했다. 이에 따라 조만간 노드 데이터를 새롭게 산출하고 문제의 데이터는 전체 노드 수에서 일시적으로 제외할 방침"이라고 전했다. 앞서 올라는 22일 1시(한국시간)부터 밸리데이터 채굴 노드 등록을 시작한다고 밝힌 바 있다.

- Thg 01 06, 2024 2:22 chNebraska, Hoa Kỳ, đề xuất dự luật hỗ trợ quyền của người dùng Bitcoin, bao gồm các nút tự lưu trữ, khai thác và chạy, v.v.Dennis Porter, đồng sáng lập Quỹ hành động Satoshi, đã đăng trên Dự luật này rất giống với dự luật được công bố ở Missouri vào đầu tuần này.

- Thg 11 21, 2023 11:48 saConduit cung cấp Supernode RPC cho thế giới bên ngoài, cho phép người dùng chạy các nút trên mạng Zora.Andrew Huang, người sáng lập công ty khởi nghiệp cơ sở hạ tầng mã hóa Conduit, đã đăng trên nền tảng X rằng bắt đầu từ hôm nay, mọi người đều có thể chạy các nút trên mạng Zora và cung cấp Conduit Supernode RPC dưới dạng sản phẩm công cộng.

- Thg 11 09, 2023 8:49 saXAI sẽ triển khai chương trình bán nút vào ngày 6 tháng 12 với 50.000 nút có sẵnTheo Foresight News, giải pháp chơi game Layer3 XAI sẽ bắt đầu bán nút vào ngày 6 tháng 12, cung cấp tổng cộng 50.000 nút. Giá khởi điểm cho các nút được đặt ở mức 300 USD, với mức giá tăng dần khi cấp độ tăng lên. Như Foresight News đã đưa tin trước đây, XAI đã công bố nền kinh tế mã thông báo của mình, với 50,1% được phân bổ cho cộng đồng và các nhà khai thác nút trọng điểm. Các mã thông báo sẽ đóng vai trò là mã thông báo Gas được chỉ định để tạo điều kiện thuận lợi cho các giao dịch trong mạng và cũng sẽ được thưởng cho các nút xác thực.

- Thg 07 26, 2023 9:48 chAI World công bố kế hoạch nút mới, với tổng chu kỳ khai thác là 60 ngàyOdaily Planet Daily News Theo tin tức chính thức, AI World đã công bố một kế hoạch mới để khai thác nút, sau khi nhóm nhận được đầu tư gần đây, họ đã tung ra các sản phẩm khai thác nút. Phương thức mới có tiềm năng kiếm tiền cao hơn.Phương thức khai thác cân bằng nút trước đó đã được nâng cấp thành mạng điện toán trên chuỗi áp dụng mô hình khuyến khích tải, tương tự như mô hình bùng nổ khối của Bitcoin. Loại nút mới đã được nâng cấp từ dạng đơn trước đây thành ba dạng: nút cụm, nút chính và nút chung. Giá nút cũng đã được nâng cấp từ một giá thành ba dạng giá để đáp ứng nhu cầu tham gia của các nhóm khác nhau. Được biết, số lượng nút tối đa tham gia vào khai thác chính là 2.500 và chu kỳ là 60 ngày.

- Thg 06 23, 2023 12:13 chLightning Dev Kit giới thiệu Thư viện Lightning Node LDK NodeLightning Dev Kit, một dự án nhằm tích hợp chức năng Lightning Network vào ví Bitcoin, đã công bố ra mắt thư viện Lightning Node LDK Node. LDK Node là một triển khai hoàn chỉnh của giao thức Lightning, một giải pháp gọn nhẹ cho phép các nhà phát triển nhanh chóng và dễ dàng thiết lập một nút Lightning tự lưu trữ.

- Thg 08 27, 2022 8:24 saCông ty dịch vụ đám mây Hetzner, nơi lưu trữ khoảng 10% nút Ethereum: các sản phẩm của họ không được phép sử dụng cho bất kỳ ứng dụng nào liên quan đến khai thácCông ty dịch vụ đám mây Hetzner, nơi lưu trữ khoảng 10% nút Ethereum, cho biết trong một bài đăng Reddit tuần này rằng “các sản phẩm của họ không được phép sử dụng cho bất kỳ ứng dụng nào liên quan đến khai thác, bao gồm Ethereum, PoS, PoW cũng như các ứng dụng và giao dịch liên quan .Chúng tôi biết rằng Hetzner Hiện có rất nhiều người dùng ethereum và chúng tôi đã thảo luận nội bộ về cách tốt nhất để giải quyết vấn đề này.”

- Thg 08 25, 2022 4:14 chSui đã đưa ra một thông báo về việc lựa chọn các nút đầy đủ và các nút xác minh, đồng thời quyết định thừa nhận 500 nhà khai thác nút đầy đủSui, một dự án chuỗi công khai do Mysten Labs phát triển, đã đưa ra thông báo về việc lựa chọn nút đầy đủ và nút xác minh, cho biết họ đã nhận được 28.000 đơn đăng ký nút xác minh từ hơn 80 quốc gia, vì vậy họ đã quyết định chấp nhận 500 nhà khai thác nút đầy đủ. Mỗi nhà điều hành nút đầy đủ sẽ nhận được phần thưởng 200 SUI mỗi lần và mỗi người xác thực sẽ nhận được phần thưởng 2.000 SUI, phần thưởng này sẽ chỉ được cung cấp sau khi mạng chính của giao thức Sui được khởi chạy và sẽ bị ràng buộc bởi một- thời gian khóa năm. Người nhận phải hoàn tất quy trình KYC trước khi nhận phần thưởng mã thông báo.