Giám đốc nghiên cứu Galaxy: Khoản bồi thường BTC sắp tới của Mt.Gox sẽ mang lại bao nhiêu áp lực bán?

Tác giả: Alex Thorn, Giám đốc Nghiên cứu Thiên hà; Người biên dịch: 0xjs@金财经

< p>Các chủ nợ đã bị mắc kẹt trong vụ phá sản của Mt. Gox trong hơn 10 năm - người được ủy thác cuối cùng đã nói rằng việc phân phối vật lý BTC và BCH sẽ bắt đầu vào tháng Bảy.Chúng tôi tin rằng số lượng token được phân bổ sẽ ít hơn mọi người nghĩ và điều đó sẽ dẫn đến áp lực bán Bitcoin ít hơn so với mong đợi của thị trường. Đây là lý do:

Dữ liệu trong bài viết này dựa trên việc xem xét hồ sơ phá sản, cuộc trò chuyện với chủ nợ và nhiều giả định khác nhau. Xin lưu ý rằng đây là những ước tính và nhằm mục đích đưa ra hướng đi hơn là sự chắc chắn. Đây không phải là lời khuyên đầu tư, vui lòng tự nghiên cứu.

Chi tiết phân bổ BTC thanh toán của Mt.Gox Số lượng BTC sẽ được bán

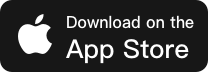

Vào ngày 13 tháng 5, tôi đã gửi thông báo tới khách hàng Galaxy và các đối tác nêu chi tiết một số con số, xem hình tóm tắt bên dưới.

Mt.Gox mất khoảng 940.000 BTC (424 triệu USD khi đó) vàđã phục hồi 15% (141.868 BTC, tương đương khoảng 63,9 triệu USD vào thời điểm đó)< /strong>, hiện trị giá 9 tỷ USD. Mặc dùchỉ có 15% được phục hồi, nhưng đối với Tính theo đồng đô la Mỹ, đó là khoản lãi gấp 140 lần cho các chủ nợ.

Để được thanh toán sớm, các chủ nợ đã chấp nhận giảm giá khoảng 10%. Chúng tôi tin rằng khoảng 75% chủ nợ BTC đã chọn tùy chọn này, khoảng 95.000 Bitcoin được sử dụng để bồi thường sớm.

Trong số đó, Khoảng 20.000 Bitcoin thuộc về Quỹ Yêu cầu bồi thường và khoảng 10.000 Bitcoin thuộc về Bitcoinica BK, khoảng 65.000 Bitcoin còn lại thuộc về các chủ nợ cá nhân. 65.000 BTC/BCH thấp hơn nhiều so với con số 141.868 Bitcoin được giới truyền thông thường xuyên công bố.

Nhưng cũng có lý do để tin rằng Các chủ nợ cá nhân sẽ có xu hướng nắm giữ Bitcoin hơn những gì thị trường mong đợi< /span >:

1. Các chủ nợ rõ ràng là những người nắm giữ Bitcoin dài hạn. Họ là những người đầu tiên am hiểu công nghệ.

2 Trong nhiều năm, các chủ nợ cá nhân đã chống lại những lời đề nghị hấp dẫn và quyết liệt từ các quỹ yêu cầu bồi thường, tuyên bố rằng họ muốn lấy lại Bitcoin thay vì các khoản thanh toán bằng đô la.

3. Tác động của việc bán đến lợi nhuận vốn sẽ rất lớn. Khi giá tăng, Bitcoin (bằng đô la Mỹ) được các chủ nợ thu hồi đã tăng gấp 140 lần kể từ khi phá sản, mặc dù chỉ phục hồi vật lý 15%.

Nói cách khác, Ngay cả khi chỉ 10% trong số 65.000 Bitcoin được bán thì 6500 BTC đã được bán cho. trên thị trườngvà có khả năng được bán trên thị trường. Các chủ nợ sẽ nhận được Bitcoin trong tài khoản với Kraken, Bitstamp hoặc Bitgo và hầu hết các cá nhân sẽ gửi trực tiếp vào tài khoản giao dịch Kraken hoặc Bitstamp.

Một số suy nghĩ về quỹ bồi thường. Sự hiểu biết của tôi khi nói chuyện với một số người trong số họ là phần lớn LP trong các quỹ này có giá trị ròng cao, dành cho những người nắm giữ Bitcoin BTC giảm giá thay vì các quỹ tín dụng thực hiện các giao dịch chênh lệch giá. Mặc dù một số LP chắc chắn đang bán chạy nhưng tôi không nghĩ những quỹ này chủ yếu bao gồm các nhà giao dịch đang tìm cách kinh doanh chênh lệch giá.

Áp lực bán đối với BCH sẽ lớn hơn nhiều so với BTC

Từ góc độ phân bổ Mt.Gox, hiệu suất của BCH có thể kém hơn nhiều so với BTC.

1. Không có chủ nợ nào mua BCH ban đầu. BCH được phục hồi bắt nguồn từ đợt phân nhánh của Mt.Gox bằng cách sử dụng Yêu cầu khóa BTC của nó, xảy ra vài năm sau khi Mt.gox phá sản.

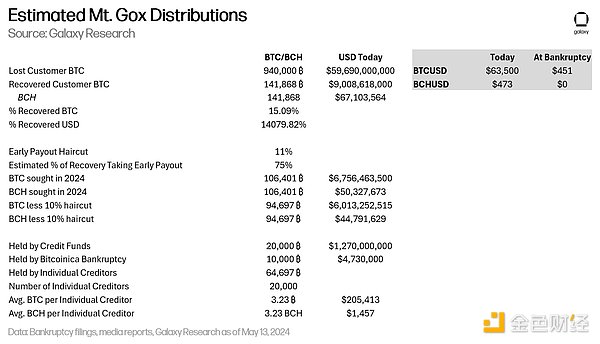

2. Tính thanh khoản của BCH rất thấp. Thanh khoản 400.000 USD trên sổ lệnh nằm trong khoảng 1% giá thị trường.

3. Nếu chúng ta chỉ nhìn vào Kraken và bitstamp, tính thanh khoản sẽ trở nên mỏng hơn (rõ ràng), nơi các chủ nợ cá nhân sẽ nhận được token. BTC có tính thanh khoản cao hơn 60 lần so với BCH trên các sàn giao dịch này.

Do đó, tôi tin rằng số tiền được phân bổ thấp hơn thị trường dự kiến (xem tất cả các loại tiêu đề).

Do đó, tôi tin rằng số tiền được phân bổ thấp hơn thị trường dự kiến (xem tất cả các loại tiêu đề).

Và tôi nghĩ, Một khi các token tiền điện tử này được phân phối, BCH sẽ hoạt động kém hơn BTC - một phần lớn sẽ được các chủ nợ bán vào các thị trường kém thanh khoản hơn.

Cập nhật trực tiếp

- Thg 06 25, 2024 5:09 chDWF Labs đã gửi 24 triệu JASMY vào Binance để hoàn tất thanh lý, trị giá 731.000 USDTheo giám sát Spot On Chain, DWF Labs vừa gửi 24 triệu JASMY cuối cùng (trị giá 731.000 USD) vào Binance. DWF Labs trước đây đã ký hợp đồng 1 năm với Jasmy-MGT với tư cách là nhà tạo lập thị trường, hợp đồng này sẽ hết hạn vào tháng 8 năm nay: sau khi Jasmy Deployer gửi số tiền này vào sàn giao dịch, họ đã giao dịch 0,004384 USD vào ngày 26 tháng 6 năm 2023 đã rút 700 triệu JASMY khỏi Cổng .io, sau đó gửi token vào Binance với mức giá trung bình của năm ngoái là 0,01788 USD (lợi nhuận 308%).

- Thg 06 25, 2024 5:04 chSuriname's Presidential Hopeful Proposes BitcoinA Surinamese presidential candidate is championing Bitcoin adoption to combat economic instability and promote financial inclusion in the struggling nation. source: https://coinpaprika.com/news/suriname-s-presidential-hopeful-proposes-bitcoin

- Thg 06 25, 2024 5:02 chMakerDAO Treasury Manager Monetalis Survives Ouster VoteCoinspeaker MakerDAO Treasury Manager Monetalis Survives Ouster Vote Monetalis Group, overseeing $1.5 billion in US Treasuries for MakerDAO, narrowly avoided an ouster vote with 59% of votes against removal despite missed deadlines and subpar returns. MakerDAO Treasury Manager Monetalis Survives Ouster Vote source: https://www.coinspeaker.com/makerdao-treasury-manager-monetalis-ouster-vote/

- Thg 06 25, 2024 5:00 chBitcoin, Ethereum lead the way as crypto outflows surpass $500MWhile some altcoin-related products saw inflows, the top two cryptocurrencies could not match up. source: https://ambcrypto.com/bitcoin-ethereum-lead-the-way-as-crypto-outflows-surpass-500m/

- Thg 06 25, 2024 4:58 chTảo bẹ triển khai chương trình L2 Bonanza, mang lại thu nhập khai thác trị giá khoảng 1,5 triệu USDNhà cung cấp đặt cược thanh khoản Kelp đã triển khai chương trình L2 Bonanza, mang đến cơ hội khai thác trị giá khoảng 1,5 triệu đô la để tạo ra nhiều tiện ích hơn cho mã thông báo đặt cược thanh khoản rsETH của mình. Với hơn 1 tỷ USD TVL và hơn 44.000 nhà đầu tư, Kelp đã mở rộng hoạt động kinh doanh của mình sang 9 mạng Ethereum Layer2 (Arbitrum, Optimism, Metis, Blast, ZKsync, Scroll, v.v.) và có hơn 50 đối tác DeFi, cung cấp những phần thưởng hào phóng .

- Thg 06 25, 2024 4:58 chRiot Platforms Seeks Bitfarms Board OverhaulRiot Platforms seeks to replace key Bitfarms board members in a strategic move to revive its takeover bid for the Canadian crypto mining firm. source: https://coinpaprika.com/news/riot-platforms-seeks-bitfarms-board-overhaul

- Thg 06 25, 2024 4:57 chZerodha vs Groww vs Dhan: Which is Better for Traders?Zerodha, Groww, and Dhan are three prominent trading platforms that have garnered significant attention As someone deeply involved in the stock market and currently preparing for significant certifications like the NISM Research Analyst Certificate, choosing the right trading platform is crucial. Each platform offers unique features, fees, and tools that can significantly impact your trading... source: https://sfctoday.com/zerodha-vs-groww-vs-dhan-which-is-better-for-traders/

- Thg 06 25, 2024 4:51 chCoinbase’s Crypto Asset Accounting Practices Could Lead the Firm in Trouble, Here’s Why?Is Coinbase using its method to adjust crypto impairment costs in its financial reports? The cryptocurrency exchange is facing scrutiny for how it accounts for crypto assets. Recently, Coinbase changed its accounting practices ahead of schedule, shifting how it reports the value of these assets. This pre-scheduled strategy has put Coinbase in trouble, let’s see … source: https://coinpedia.org/news/coinbases-crypto-asset-accounting-practices-could-lead-the-firm-in-trouble-heres-why/

- Thg 06 25, 2024 4:44 chブック・オブ・ミーム(BOME)、0.01ドルを目指し抵抗を押し切ろうとする下降三角形の形成による長期の価格下落の後、人気ミームコインBook of Meme... source: https://jp.beincrypto.com/book-of-meme-bome-push-past-resistance/

- Thg 06 25, 2024 4:44 chBook of Meme (BOME) Aims for $0.01, Attempts to Push Past ResistanceAfter an extended period of price decline, marked by the formation of a descending triangle, the popular meme coin Book of Meme (BOME) has initiated a rebound. It is poised to cross above the upper line of the triangle, which has formed resistance since May 28. In the last week, the altcoin’s value has surged by almost 10%. Book of Meme Makes a Move Toward Resistance When lower... source: https://beincrypto.com/book-of-meme-bome-push-past-resistance/