早期洗盘还是中期走熊?

作者:刘教链

星桥鹊驾,经年才见,想离情、别恨难穷。牵牛织女,莫是离中。甚霎儿晴,霎儿雨,霎儿风。

无论市场阴晴、风雨变幻,囤饼人心中只有BTC(比特币)。前日4.15文章《赢x5》,说到现在是wyckoff积累模式尾端洗盘。昨夜4.16教链内参《牛市早期大洗盘》,提到有诸研究机构认为目前是牛市早期阶段的洗盘,亦暗合4.15教链内参《香港批准BTC和ETH现货ETF》中的判断。

已故的投资大师芒格说过,看一个人智商高低,就要看他是否能容纳两套完全相反的观点在脑子里而仍能从容行事。我们也要时刻注意,保持开放心态,容许任何有益的、讲道理的反对观点进入自己的视线和脑海。网友Stockmoney Lizards就对当前的市场形势提出了一些别样的见解。

目前而言,从宏观角度,人们遑遑于相反的牛熊因素:三战,归零?BTC产量减半,上天?新高,开启牛市?美经济形势良好,继续加息,归零?…… 实在是冰火两重天。

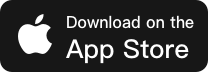

该网友的看法是,目前BTC正在走出一个wyckoff顶部派发模式。见下图:

技术图形总是后知后觉的 —— 只有当市场走完了这个形态,人们才能看清楚这是一个什么形态。

那么目前,BTC正处在悬崖边上:62k支撑一旦跌穿,三顶下跌可是够多头喝上一大壶的。

吓人吗?吓人。吓人就对了。这就叫“不战而屈人之兵”。

如果多头被吓到了,主动撤了杠杆。市场也就不会跌那么多。因为空头砸盘也是有代价的,最主要的代价就是砸下去被囤币党给捡了便宜,截胡了筹码。

但如果多头不愿意自己体面,仍然冒险放置高杠杆。那么市场也绝对不会客气,一定会帮多头体面。

总之,爆掉多头杠杆的收益,一定要比打折抛售损失筹码的代价要高,这才是一笔划算的买卖。

该网友随后分析了几个方面的因素:

首先,宏观经济方面:核心零售数据升高,显示通胀升高。美联储不想降息。人们担心美联储继续加息。这是看熊因素。

其次,地缘局势方面:伊打小以让市场紧张,担心局势升级。三战成为热搜。如果局势果真升级,市场可能会进一步回调。

第三,技术图形方面:(A)在历史上,当BTC突破“前高”之际,往往都会继续攀升。(B)产量减半后,BTC通常都会攀升。

但是,教链提醒各位读者注意,他说的前一点其实并不准确。典型例子就是2017年1月突破2013年底“前高”1100刀之后,振荡洗盘了近4个月,才真正开启了2017年的牛市之旅。看一下当年的图表就很清楚了:

第一次突破前高后,立马来了个深度回调,回撤幅度近乎-30%。

而当前这次2024年3月初突破2021年“前高”之后,也才振荡了一个半月余,最大回撤仅-15%左右。

当然,2017年的回撤洗盘,其实总体趋势还是向上,而不是横盘或者下跌。而根据该网友的看法,“鉴于我们目前在宏观方面看到的一切,当前的图表形态遵循典型的wyckoff派发模式,表明我们肯定会看到另一次修正性下跌,更多负面消息可能会助长这种走势”,因此,他的结论是市场或将进入中期熊市。

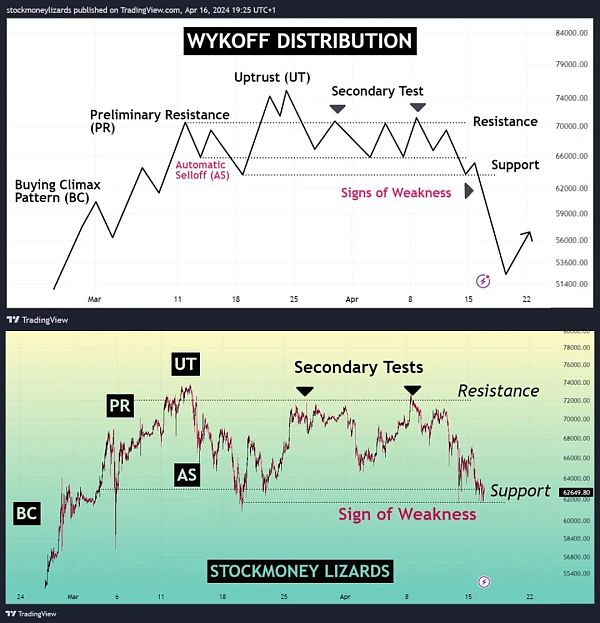

另外,他还从图表上找到了其他的一些“信号”,比如:三重顶;RSI显示正在衰减的动能;颈线的破位和重新测试,等。如下图所示:

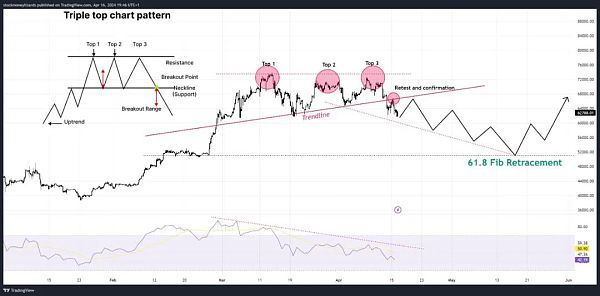

还有艾略特波浪理论:

以及各种画线:

注意上面这个图是加密市场总市值,不是BTC的图线。对于这些,教链就不予置评了。

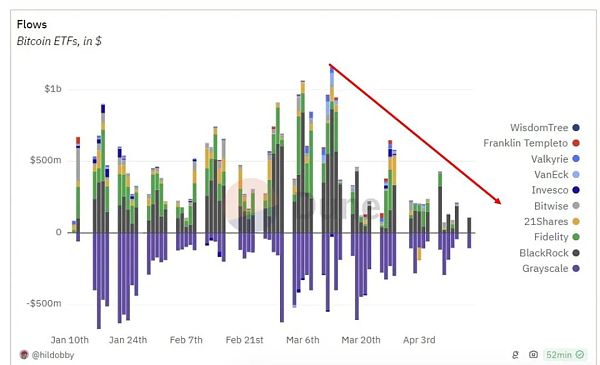

该网友还注意到了现货ETF方面。他说:大机构停止了买入。ETF流入大幅放缓。

教链此处又要更正一下。在3.19教链内参《加密瀑布,利空扑面而来》中就曾提到:「根据 Eric Balchunas 的数据,全球最大的资产管理公司贝莱德发行的 iShares 比特币信托基金(IBIT)每天平均有 25 万笔交易。平均交易规模为 326 股,约合 13,000 美元,这表明这些交易是由非专业投资者进行的。」

所以,并不是“大机构”停止了买入,而是“散户”停止了买入。对于散户而言,往往是买涨不买跌,就像房市也是类似。ETF买入放缓,是价格下跌的结果而非原因。

最后他提到,美股也在走出一个顶部下跌信号:圆顶,趋势线跌破。这可能也会对加密市场造成影响。

他最终的结论有两点:

第一,尽管有明显的看涨迹象(减半、新高),但有一些强烈的信号表明,我们可能会看到中期修正。根据新闻事件流,这可能会或多或少地突然发生。BTC 的主导地位将上升,山寨币将下降。

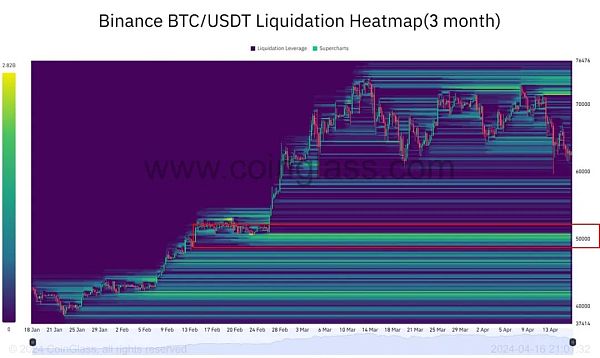

第二,尽管马上就要产量减半了,我们预计仍将继续调整。一个潜在的目标将是 61.8 斐波那契回调位(5万多美元的低点,那里有大量杠杆可以清算)。牛市没有结束。只是在休息。在经历了 1 年只涨不跌的走势后,这波回调也是可以接受的。

更多新闻 coinglass rsi heatmap

- 5月 01, 2024 11:50 晚上Liquidation heatmap shows volatility ahead as Bitcoin drops to $57kMonitoring liquidation levels is crucial during periods of price volatility, as they indicate where significant price movements can occur due to forced sell-offs or buy-ins. Tools like Coinglass’s liquidation heatmap are invaluable as they visually represent where the market holds large amounts of leveraged positions, identifying potential price points where forced liquidations will occur if... source: https://cryptoslate.com/liquidation-heatmap-shows-volatility-ahead-as-btc-drops-to-57k/

- 3月 06, 2024 12:30 凌晨Coinglass报告:市场在过去四小时内见证了 2.16 亿美元的清算在突然的市场波动中,Coinglass 报告了一个惊人的数字:在过去的四个小时里,各种加密货币网络清算了 2.16 亿美元。受影响的主要是长单投资者,占清算总额的 1.65 亿美元。

- 2月 23, 2024 12:05 凌晨Altcoins Expected to "Go Parabolic" as RSI Nears Key LevelBullish altcoin sentiment is stirred as several analysts predict an imminent parabolic move for alts. source: https://dailycoin.com/altcoins-expected-to-go-parabolic-as-rsi-nears-key-level/?utm_source=cryptopanic&utm_medium=rss

- 1月 03, 2024 7:11 晚上CoinGlass发布提醒:在谷歌搜索coinglass会显示某网络钓鱼网站,请当心风险CoinGlass在X平台发布提醒:在谷歌搜索中输入coinglass关键字会显示某网络钓鱼网站。 官方表示,其官网和APP不会让用户链接钱包。CoinGlass是一个衍生品数据分析平台,不支持交易、存取款功能。请不要相信任何假冒的coinglass网站或应用。

- 12月 04, 2023 8:42 早上애널리스트 "BTC RSI 70 돌파 후 상승세 지속"데일리호들에 따르면 유명 거시경제 전문가 겸 트레이더 헨릭 제베르그(Henrik Zeberg)가 "비트코인(BTC)의 상승 모멘텀이 강화되고 있다"고 분석했다. 그는 "비트스탬프 월봉 기준 BTC 가격의 상대강도지수(RSI)가 70을 돌파한 이후 상승 추세를 지속하고 있다. 이는 비트코인이 장기적 강세 모멘텀에 들어섰다는 신호다"라고 전했다.

- 11月 23, 2023 11:48 晚上Coinglass:当前看涨期权持仓量比例为65.12%,看跌为34.88%据Coinglass数据,当前看涨期权持仓量为301,994.66枚BTC,比例为65.12%。看跌期权持仓量为161,726.38枚BTC,比例为34.88%。

- 11月 13, 2023 2:03 下午RSI 出现看跌背离,卡达诺的 ADA 反弹暂停据 CryptoPotato 报道,自 11 月初以来,Cardano 的 ADA 价格上涨了 30% 以上,但似乎已触及局部顶部。0.38 美元的阻力位暂时止住了涨势,因为卖家又回来了,他们急于在 ADA 本月令人印象深刻的表现之后获利了结。 如果回调变成更明显的修正,卡达诺可能会跌至 0.35 美元的关键支撑位,甚至跌至 0.32 美元。鉴于近期的涨势,回调被认为是正常的。相对强弱指数(RSI)在日线时间框架上显示出明显的看跌背离,支持在 ADA 探索更高水平之前出现更大幅度回调的可能性。 目前 ADA 的走势偏向看跌。短期内,在买家重拾兴趣之前,价格可能会跌至 0.35 美元或更低。在考虑进一步行动之前,建议等待修正结束。

- 11月 06, 2023 8:54 早上분석 “BTC RSI 70 이상...장기 상승세 시그널"데일리호들에 따르면 글래스노드 공동 창업자 얀 하펠(Jan Happel)과 얀 알레만(Yann Allemann)이 “현재 비트코인 RSI(상대강도지수)가 70을 넘어섰다. 이는 비트코인이 장기적인 강세 추세에 들어섰다는 신호”라고 분석했다. 그러면서 “RSI는 현재 과매수 상태에 들어선 것으로 보인다. 이는 일반적으로 강세장에서 나타나며, 해당 수치는 최대 100 수준으로 올라갈 수 있다고 본다. RSI 상승세가 지속되는 한 BTC 가격은 랠리를 이어갈 것”이라고 설명했다.

- 10月 30, 2023 3:09 下午분석 "XRP, RSI 골든크로스 임박...16일 내 급등할 수도"크립토베이직에 따르면 X에서 활동하는 암호화폐 애널리스트 크립토인사이트(@Cryptoinsightuk)가 "바이낸스 주봉 기준 리플(XRP)의 상대강도지수(RSI)가 곧 14일 이동평균선을 강세 교차(골든 크로스)할 것으로 예상된다"고 전망했다. 그러면서 "XRP는 16일 내에 비교적 큰 폭의 상승을 보여줄 것으로 보인다. XRP 주간 RSI에서 골든크로스가 발생한 건 지난 7월이 마지막이다. 당시 XRP는 0.93 달러를 기록하면서 연중 최고치를 갈아치웠다. XRP의 미결제 약정(OI)도 지난주 바닥을 맴돌았기 때문에 2~3주 뒤 크게 늘어날 것으로 예상된다"고 설명했다. 코인마켓캡 기준 XRP는 0.92% 오른 0.5512 달러에 거래되고 있다.

- 12月 05, 2022 7:38 晚上可口可乐推出基于比赛热力图的世界杯 NFT据 The Block 报道,可口可乐推出基于比赛热力图的世界杯 NFT 系列。该系列 NFT 总量 1 万枚,通过跟踪 FIFA 世界杯比赛中球员在比赛中的动作而生成,将由数字艺术家 GMUNK 在 Crypto.com 的 NFT 平台上开发。